La inflación debe mantenerse al 0 % ? al 1, al 2 % y porque no al 3 %

Hasta la fecha no encontre ningún estudio que indique las diferencias de un 2 a un 3 %, quizás un dia lo encuentre

Debate porque la inflacion debe estar al 2 % porque no al 1 % o al 2 · o al 3 %

No se fomenta el consumo mas que sea un 3% que un 1%, todo depende de las expectativas, pero tiene más posibilidad de distorsión (ajuste de precios rígidos)

Gestionar las expectativas de inflación puede facilitar un aterrizaje más suave de las economías

Cómo puede ayudar la restricción fiscal a luchar contra la inflación

Las ayudas gubernamentales fueron fundamentales para la supervivencia de personas y empresas durante los confinamientos por la pandemia, y como apoyo a la recuperación económica.

Cuando la inflación es elevada y persistente, no se justifica un apoyo fiscal de base amplia. La mayoría de los gobiernos ya han reducido el apoyo relacionado con la pandemia, como se observó en la edición de octubre de Monitor fiscal.

Ante el sufrimiento de tanta gente, los gobiernos deben seguir dando prioridad a ayudar a las personas más vulnerables a hacer frente a las altísimas facturas de los alimentos y la energía, y a cubrir otros costos, pero a su vez los gobiernos deben evitar aumentar la demanda agregada debido al riesgo de que esto aumente la inflación. En muchas economías avanzadas y emergentes, la restricción fiscal puede reducir a la vez la inflación y la deuda.

Consolidación fiscal, limitar la deuda

Los bancos centrales están subiendo las tasas de interés para frenar la demanda y contener la inflación, que en muchos países se sitúa en los niveles más elevados desde la década de 1980. Como los rápidos incrementos de precios comportan costos económicos para la sociedad y son perjudiciales para la estabilidad del crecimiento económico, la política monetaria debe actuar con contundencia.

La política monetaria dispone de los instrumentos necesarios para moderar la inflación, mientras que la política fiscal puede dar a la economía una base más sólida a largo plazo, mediante la inversión en infraestructura, salud y educación; la distribución justa de ingresos y oportunidades a través de un sistema tributario y de transferencias equitativo, y la prestación de servicios públicos básicos. Aun así, el saldo presupuestario general afecta la demanda de bienes y servicios y las presiones inflacionarias.

Una disminución del déficit enfría la demanda agregada y la inflación, de modo que el banco central no necesita subir tanto las tasas de interés para conseguir estos efectos. Además, como las condiciones financieras mundiales limitan los presupuestos, y los coeficientes de la deuda pública superan los niveles de antes de la pandemia, reducir el déficit también permite abordar las vulnerabilidades de la deuda.

A la inversa, aplicar estímulo fiscal en el actual entorno de inflación elevada obligaría a los bancos centrales a frenar de forma todavía más brusca para contener la inflación. Ante la elevada deuda en los sectores público y privado, esto podría acrecentar los riesgos que enfrenta el sistema financiero, como se describe en la edición de octubre del Informe sobre la estabilidad financiera mundial

Dar muestras de alineación

Con este telón de fondo, las autoridades económicas tienen la responsabilidad de brindar una protección sólida a quienes lo necesitan, recortando por otro lado o recaudando ingresos adicionales para reducir el déficit general. La responsabilidad fiscal —o incluso la consolidación fiscal cuando es necesaria— demuestra que las autoridades económicas están alineadas en la lucha contra la inflación.

Cuando el ajuste fiscal es sostenido —preferiblemente con arreglo a un marco fiscal a mediano plazo que esboce la trayectoria de la política en los próximos años—, también corrige las posibles presiones sobre la sostenibilidad de la deuda. Entre ellas, el envejecimiento de la población en la mayoría de las economías avanzadas y algunas de las emergentes, y la necesidad de regenerar las reservas que puedan utilizarse en futuras crisis o coyunturas desfavorables.

En nuestros trabajos de investigación, utilizamos un modelo estilizado de dos países (donde la “economía local” puede ser Estados Unidos o un grupo de economías avanzadas). Estudiamos dos métodos diferentes para contener la inflación. El primero de ellos se basa exclusivamente en el endurecimiento de la política monetaria para enfriar una economía que se está recalentando, mientras que el segundo recurre a la consolidación fiscal. Ambos se han construido de forma que sus efectos sobre el crecimiento económico sean similares, y los dos logran reducir la inflación. En el primer método, la subida de las tasas de interés y la mayor debilidad del crecimiento contribuyen al aumento de la deuda pública. La moneda, por su parte, se aprecia, ya que el incremento de los rendimientos atrae a los inversionistas.

En el segundo método, el endurecimiento de la política presupuestaria enfría la demanda sin necesidad de aumentar las tasas de interés, de modo que el tipo de cambio real se deprecia. Además, la disminución de los costos del servicio de la deuda y la reducción de los déficits primarios provocan un descenso de la deuda pública. La apreciación del tipo de cambio real en un entorno de mayor austeridad monetaria hace que la inflación disminuya un poco más, pero esta diferencia se reduciría si un mayor número de países aplicasen estas políticas

Ante los precios elevados de los alimentos y la energía, los gobiernos pueden mejorar su situación fiscal abandonando el apoyo de base amplia para asistir a las personas más vulnerables, de ser posible mediante transferencias monetarias selectivas. Como los shocks persistentes de la oferta son duraderos, los intentos de limitar las alzas de precios mediante controles de precios, subsidios o recortes de impuestos harán mella en los presupuestos y, a la larga, no serán eficaces. Las señales de precios son fundamentales para promover la conservación de energía e incentivar la inversión del sector privado en energías renovables.

La orientación presupuestaria deseable y las medidas en las que esta se fundamenta dependerán de las circunstancias específicas de cada país; entre ellas, las tasas de inflación efectivas y consideraciones de más larga data como los niveles de deuda y las necesidades de desarrollo. En la mayoría de los países, la subida de la inflación justifica aún más la restricción fiscal, y reclama aumentar el ingreso o priorizar el gasto que preserva la protección social y las inversiones en capital humano o físico que promueven el crecimiento.

Dimensiones internacionales

En Estados Unidos, la desinflación de principios de la década de 1980, cuando Paul Volcker presidía la Reserva Federal, es un ejemplo de las dificultades que plantea el control de la inflación. La inflación se había afianzado en niveles elevados y la política fiscal era expansiva. La Reserva Federal se vio obligada a aumentar drásticamente las tasas de interés para frenar la inflación, lo cual provocó el colapso de la inversión en vivienda y una apreciación sustancial del dólar, en términos históricos. Las manufacturas se vieron muy afectadas y algunas voces reclamaron un proteccionismo comercial.

Este episodio histórico debe tenerse en cuenta en muchos de los países que actualmente enfrentan retos similares. Un repliegue más equilibrado de las políticas de estímulo, incluida la restricción fiscal, puede reducir el riesgo de que ciertas partes de la economía —en especial, las más sensibles a las tasas de interés— se vean afectadas de forma desproporcionada, o de que las fuertes oscilaciones de la moneda agraven las tensiones comerciales.

Asimismo, esto lograría rebajar los riesgos a escala mundial. Un aumento no tan brusco de las tasas de interés se traduciría en un endurecimiento más gradual de las condiciones financieras y atenuaría los riesgos para la estabilidad financiera. Esto tendería a limitar las repercusiones adversas en economías de mercados emergentes y reduciría el riesgo de sobreendeudamiento soberano. Evitar una fuerte apreciación del dólar de EE.UU. u otras monedas importantes también permitiría rebajar las presiones sobre aquellos mercados emergentes que se financian en estas monedas.

Aunque muchos bancos centrales están endureciendo sus políticas en respuesta al amplio y persistente aumento de la inflación mundial, la combinación de medidas es importante. La restricción fiscal reducirá el costo de llevar la inflación hacia el nivel fijado como meta en forma oportuna, en lugar de dejar que solo actúe la política monetaria.

Récord de ingresos por las subidas fiscales y la inflación

Europa tiene que recobrar la estabilidad de precios

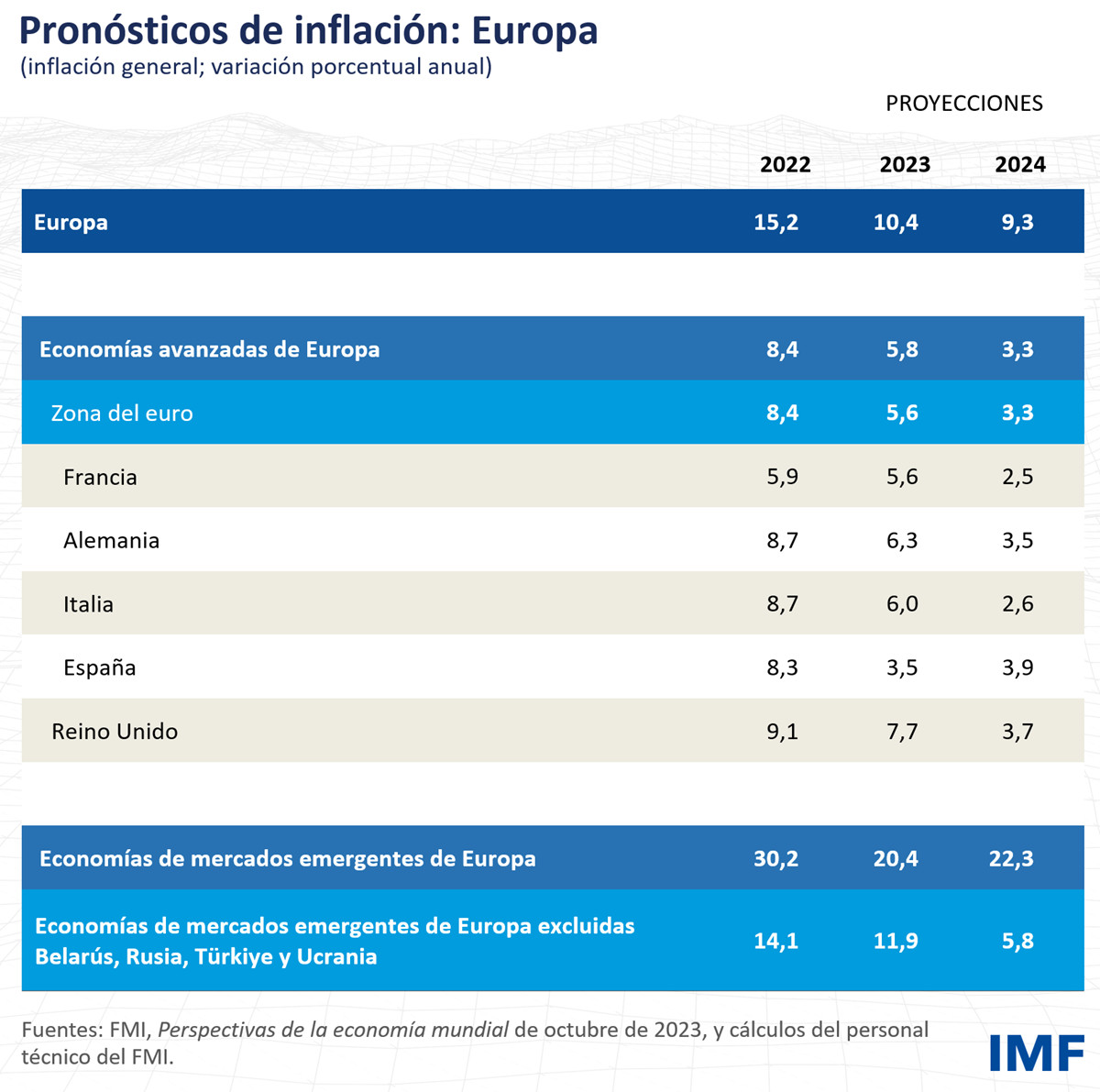

Hasta ahora, todo bien. Estas palabras son quizá una evaluación objetiva de los avances que Europa ha logrado hasta la fecha en su lucha contra la inflación. Las tasas de interés de política monetaria se han elevado con firmeza, los bancos centrales han dejado claro que están decididos a mantenerlas en niveles altos tanto tiempo como sea necesario y la inflación ha descendido mucho con respecto a los máximos de dos dígitos observados el año pasado.

Sin embargo, la inflación subyacente está resultando ser más persistente que la general, que incluye la energía, los alimentos y otros componentes más volátiles. Sigue siendo urgente lograr que retorne, de manera duradera, al nivel fijado como meta. Cuando se enquista, la inflación alta causa distorsiones. Además, su persistencia obligaría a mantener las tasas de interés en niveles elevados durante más tiempo, lo que perjudicaría la inversión privada y pública y, por ende, el crecimiento futuro.

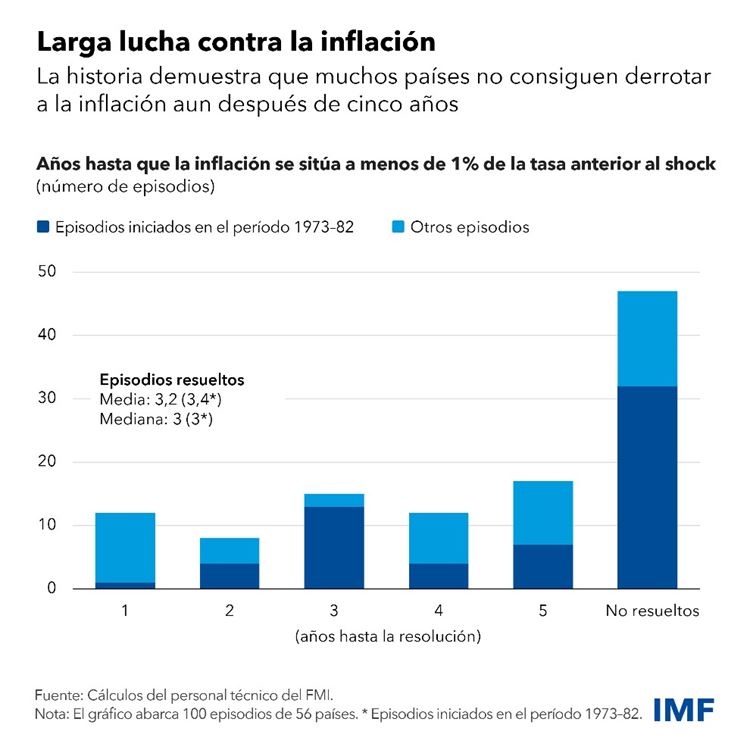

No obstante, como mostramos en un estudio reciente que analiza 100 episodios inflacionarios de todo el mundo, la historia está plagada de ejemplos de celebraciones prematuras de la derrota de la inflación, todas ellas seguidas por un repunte de los precios.

Ese es un error caro que Europa puede y debe evitar. Hay que restablecer la estabilidad de precios en el primer intento. Cuando los efectos de las políticas monetarias más restrictivas comiencen a notarse en toda Europa, y arrecien las inevitables críticas, a los bancos centrales no le debe temblar el pulso. Las autoridades fiscales pueden y deben ayudar reduciendo los déficits, que aún son altos, para reponer o preservar las reservas fiscales, lo cual ayudará a reducir la inflación más rápido.

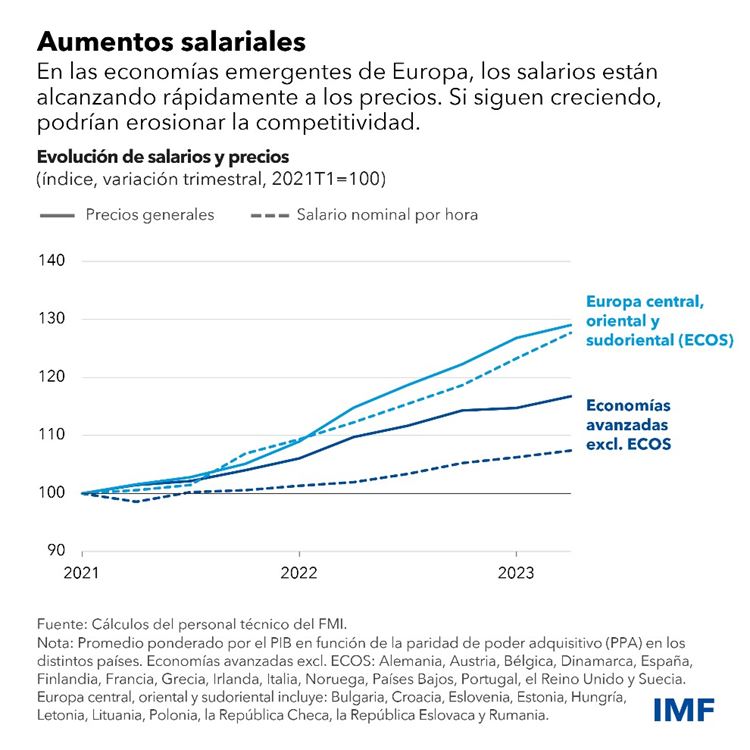

Según nuestras proyecciones, la inflación volverá a los niveles fijados como meta en algún momento de 2025. Antes, el crecimiento de los salarios nominales repuntará, lo que permitirá que los trabajadores recuperen parte del ingreso real perdido. Dado que las políticas restrictivas debilitarán la demanda interna, los márgenes de ganancia de las empresas deberían comprimirse y contribuir a mitigar el impacto sobre la inflación de un crecimiento más rápido de los salarios, como explicamos en una investigación reciente.

Obviamente, existen riesgos en torno a nuestro escenario central. Los salarios podrían crecer a mayor velocidad que en nuestros supuestos, lo que incrementaría los costos laborales. Los márgenes de ganancia podrían mantenerse en niveles elevados. Y los shocks en los precios de las materias primas siguen siendo motivo de preocupación, como demuestra el último repunte de los precios del petróleo. En el otro lado de la balanza, si los aumentos de las tasas de interés inciden en la demanda y en las expectativas inflacionarias antes de lo que prevemos, o con más fuerza, el descenso de la inflación podría ser más rápido.

La política monetaria debería seguir basándose en los datos. En el escenario base, esto significa que debería mantener el rumbo y continuar siendo restrictiva en la mayoría de los países. Si la inflación resulta ser mucho más baja o más alta, habría que modificar las tasas de interés. Pero, en general, cuando se está trabajando para reducir la inflación, es mejor pecar un poco por exceso que por defecto en la respuesta a una sorpresa al alza.

Ya llegará el momento de reducir las tasas de interés, y entonces será mejor que no haya que dar marcha atrás. Pero ese momento no ha llegado todavía. Lo urgente también requiere paciencia.

Mientras tanto, la buena noticia es la fortaleza de los mercados de trabajo en Europa. Pese a todas las penurias de la pandemia, el shock energético y el endurecimiento de la política monetaria más pronunciado de la historia reciente, los mercados laborales europeos han demostrado una notable resiliencia. Sin embargo, dado que la política monetaria más restrictiva está causando ya el acusado endurecimiento de las condiciones crediticias que se buscaba y que la industria todavía está adaptándose al encarecimiento de la energía acumulado en los últimos años, es inevitable que la actividad pierda algo de fuerza, aun cuando esa desaceleración se vea amortiguada, en parte, por la solidez del consumo privado propiciada por la recuperación de los salarios reales.

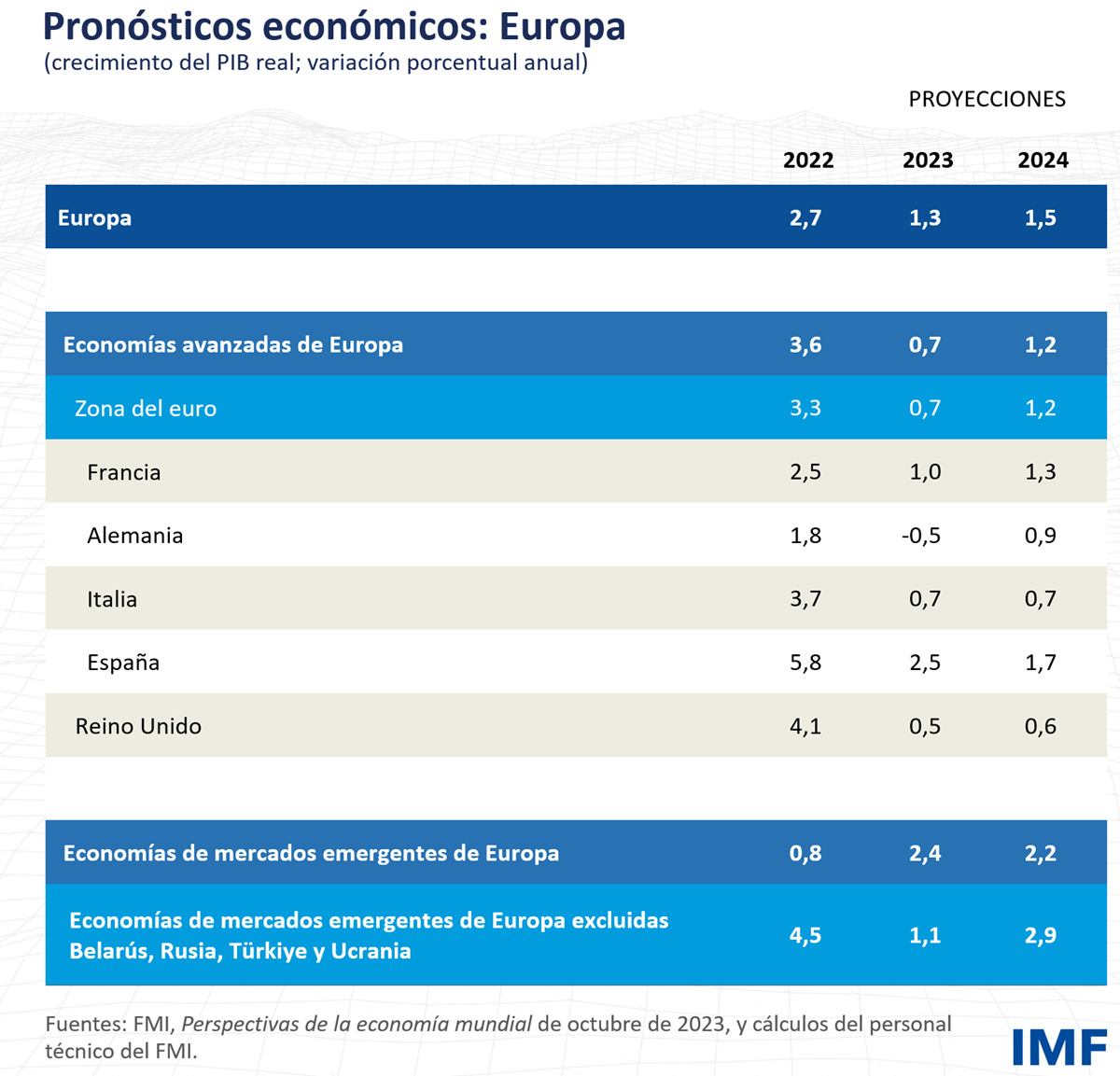

Como resultado de esas fuerzas contrapuestas, efectivamente las economías europeas se han desacelerado este año. Para todo 2023, pronosticamos un crecimiento de 0,7% en las economías avanzadas de Europa, frente a la tasa de 3,6% alcanzada en 2022 en la recuperación tras la pandemia. Se prevé que la ralentización de las economías de mercados emergentes de Europa (excluidas Belarús, Rusia, Türkiye y Ucrania) toque fondo este año, con un crecimiento de 1,1%.

Las perspectivas deberían mejorar gradualmente a partir de entonces, y en 2024 el crecimiento se elevaría hasta 1,2% en las economías avanzadas y 2,9% en las economías emergentes del continente europeo (excluidas Belarús, Rusia, Türkiye y Ucrania).

En el contexto de esta moderada recuperación, a algunos países les irá mejor que a otros. Las economías orientadas al sector de servicios, como Croacia, Grecia, España y Portugal, se han beneficiado del aumento de la demanda; se espera que este año crezcan por encima de 2% y que el próximo mantengan tasas de actividad superiores a las de los países más dependientes de las manufacturas. En cambio, las economías manufactureras con un uso intensivo de energía tardarán más en recuperarse. Se prevé que Alemania registre una contracción del producto de 0,5% este año y que en 2024 vuelva a crecer de forma moderada.

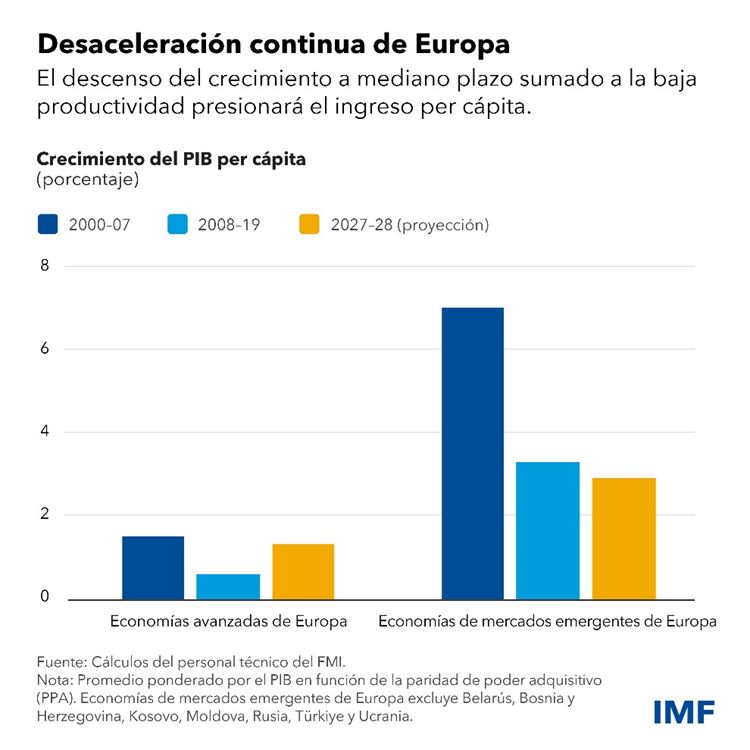

Abriendo el enfoque se observa que nos aguardan enormes desafíos. En gran medida debido a una ralentización de las mejoras de la productividad que comenzó mucho antes de la pandemia, hace ya tiempo que las perspectivas de crecimiento de Europa son poco halagüeñas. Factores ya conocidos como el envejecimiento de la población y las restricciones de la oferta de mano de obra han seguido atrofiando el potencial de crecimiento. Además, para la mayoría de las economías de mercados emergentes de Europa, la combinación de una productividad débil y la pérdida de competitividad de sus empresas, derivada de un crecimiento salarial más rápido en términos relativos, podría frenar la convergencia económica con las economías más avanzadas del continente.

Los cambios mundiales agravarán los arraigados problemas de crecimiento en Europa. La pandemia y los persistentes problemas de oferta de energía se han sumado a los obstáculos estructurales, perturbando las cadenas de suministro e incrementando los costos de producción. Ahora los países europeos se enfrentan también a cambios estructurales derivados de la fragmentación geopolítica, el cambio climático y la necesaria adaptación a nuevas tecnologías, como por ejemplo en la industria del automóvil.

Dado que se avecinan importantes necesidades de inversión —entre otras cosas, para que nuestro planeta siga siendo habitable—, ha llegado la hora de adoptar decisiones difíciles. Si bien todos los países necesitan invertir en el futuro, los países europeos muy endeudados, en particular, deben redoblar sus esfuerzos para reponer sus reservas fiscales. Las tasas de interés más elevadas y el crecimiento más lento complicarán la tarea de estabilizar la deuda durante los próximos cinco años, especialmente para las economías de mercados emergentes europeas. Muchos países se verán obligados a reducir su gasto en ámbitos no esenciales y a subsanar las ineficiencias fiscales. Un compromiso directo y creíble de las autoridades para adoptar medidas en ese sentido también ayudará a los bancos centrales a restablecer la estabilidad de precios.

Las mejoras de la productividad pueden elevar el crecimiento potencial y contribuir a que se alcancen los objetivos fiscales con un costo económico más bajo. Las economías europeas pueden lograr grandes avances en esa dirección mediante programas concertados de reformas estructurales en los mercados laboral y de productos. Se trata, además, de actuaciones que no pueden dejarse para más adelante.

Europa ya ha demostrado en otras ocasiones que es capaz de superar grandes retos. Esta vez no tiene por qué ser diferente.

Comentarios

Publicar un comentario