Inversion experta en bolsa VS los "aventureros" en la bolsa.Caso Bitcoin VS otras inversiones alternativas

Es importante investigar y comprender el mercado de valores antes de invertir, así como establecer un plan de inversión que minimice el riesgo. Además, es fundamental diversificar la cartera de inversiones para protegerse de posibles pérdidas. También es recomendable buscar asesoramiento profesional y estar al tanto de los riesgos y volatilidad del mercado. En resumen, invertir en bolsa puede ser seguro si se hace de manera informada y se toman las precauciones necesarias. Sin embargo, siempre existirá un cierto nivel de riesgo asociado a este tipo de inversión.

Es preocupante la difusión en la redes sociales de personajes cuyo modelo de vida es ganar mucho dinero en poco tiempo, por una racha de suerte, y que se dediquen a mostrar lo bien que viven en Andorra sin pagar impuestos

- https://2enfoques.blogspot.com/2024/03/conceptos-basicos.html

Por esto debemos de concienciar que se invierta en empresas responsables

“Tenemos el doble de probabilidades de buscar información que nos dé la razón que de buscar pruebas refutatorias” James Montier, Psicología financiera

Cómo puedo proteger mi dinero al invertir?

- Diversificando tus inversiones y eligiendo opciones con un nivel de riesgo adecuado a tu perfil. Investigando y educándote sobre las opciones de inversión disponibles y los factores que podrían afectar su rendimiento.

- Manteniendo un fondo de emergencia en una cuenta de ahorros o de liquidez para cubrir gastos inesperados.

- Evitando las inversiones que no comprendas completamente o que parezcan demasiado buenas para ser verdad.

- Consultando con un asesor financiero o un experto en inversiones para recibir orientación personalizada y recomendaciones adecuadas a tu situación financiera.

¿Qué tipo de inversiones debería evitar si quiero seguridad?

Evita inversiones con altos niveles de especulación o aquellas que no entiendas completamente.

También es recomendable evitar inversiones en activos muy volátiles o en sectores inestables. Las inversiones en empresas poco conocidas o con poca trayectoria en el mercado también pueden ser riesgosas. Es importante investigar y tener un buen entendimiento de las inversiones antes de comprometerse con ellas.

- Diversifica, no pongas todos los huevos en la misma cesta. Combinar productos de inversión con diferentes perfiles ayudará a que tu cartera de inversión sea más segura. La forma más fácil de hacerlo es con la herramienta de los tres bloques de la planificación financiera.

- Mantén siempre un colchón para imprevistos sin invertir. ¿Has escuchado el dicho de que solo debes invertir el dinero que estés dispuesto a perder? La traducción es que debes mantener un dinero fuera del mercado, sin invertir. Puede ser ese colchón para imprevistos o un poco más si quieres seguridad adicional para tus finanzas.

- Necesitarás una media de entre 10 y 30 acciones diferentes para diversificar de forma adecuada tu cartera de inversión

- El bit coin como todas las inversiones son inversiones de riesgo

- https://preahorro.com/invertir/invertir-en-bolsa-lo-que-no-te-cuentan/

Que esta pasando actualmente? ¿porque sube el oro y sube el Bicoin?

1. ETF

2.Halving

EEUU aprueba los ETF de Bitcoin. Cuando ocurrió con el oro, el metal acabó cuadruplicando su valor /ETF fondos indexados en bitcoin entra en mercado tracidicional, por esto grandes tenedores estan comprando

- La decisión permitirá a los inversores acceder a este tipo de criptoactivo de forma indirecta y sencilla

- La SEC de EEUU se ha visto forzada a esta decisión, pero sus responsables avisan: ni aprueban ni apoyan bitcoin

La criptomoneda bitcoin lleva cerca de 15 años con nosotros, pero es ahora cuando podría convertirse en un activo financiero realmente destacado. La culpa la tiene la aprobación de los ETF ('Exchange Traded Fund'), fondos cotizados en bolsa que por primera vez han sido aprobados por la Comisión de Bolsa y Valores (SEC) de EEUU. Estamos ante un potencial gran punto de inflexión para un segmento que hasta ahora se había mantenido en el lado oscuro de los mercados financieros.

El máximo responsable de la SEC admitió que la decisión ha sido forzada por una derrota en las cortes judiciales. Este organismo intentó rechazar la solicitud de la firma de inversión Grayscale, que creó un ETF basado en bitcoin. La SEC perdió ese recurso y según Gensler eso no les dejó más opción que aprobar casi una docena de propuestas de este tipo ayer miércoles. Este ejecutivo explicaba en el comunicado oficial que este es "el camino más sostenible de aquí en adelante"

Gensler explicaba también en ese comunicado que a pesar de la aprobación oficial de estos fondos de inversión, "no aprobamos ni apoyamos bitcoin". Para este ejecutivo el peligro asociado a la criptomoneda es evidente:

"Los inversores deben mantener la cautela ante los innumerables riesgos asociados al bitcoin y a los productos cuyo valor está vinculado a las criptomonedas. Es principalmente un activo especulativo y volátil que también se utiliza para actividades ilícitas como el ransomware, el blanqueo de dinero, la evasión de sanciones y la financiación del terrorismo".

Javier Pastor

Por una parte esta claro que hay gente que esta ganando mucho dinero, (compraron a 8 y ahora tienen mas de 4 m) por otro lado hay quienes no quieren invertir por cuestiones eticas

Hasta ahora se han creado 19,6 millones de bitcoins

(de los 21 millones que podrían llegar a existir).

De los 19,6

millones de bitcoins que ya han sido creados (minados), se estima que unos 2,4

millones están perdidos.

"Nasdaq, bitcoin y restos de activos de riesgo están en máximos históricos con los tipos al 5% porque el mercado cotiza grandes EXPECTATIVAS de bajadas de tipos y no el escenario actual que ya se descontó en su momento, meses atrás (de ahí las fuertes correcciones). En mayo del 2022 los tipos estaban al 0.5% y bitcoin ya caía un 70% desde máximos, hasta los 18.000 $/btc, el NASDAQ por su parte lo hacía un 35% hasta los 11.000 puntos, porque el mercado cotizaba grandes expectativas de subidas de tipos. Es decir, a lo que me refiero no es a que la duracíon y los activos de risk on se vean afectados por la coyuntura presente, sino por lo que el mercado descuenta va a ser la coyuntura futura." G-MArtinez

Si subes el tipo nominal, el tipo real sube también cetéris paribus, es decir, anclando las expectativas de inflación.

Los ciclos de mercado son los tipos de interés medidos como el coste de oportunidad de la iliquidez.

Un ciclo se mide por la impaciencia que los agentes muestran por el dinero, entendido dinero como el invariable en el intercambio.

2.Halving

Programacion cada 4 años, al llegar a una determinada emisión, se divide por dos a quienes crean bitcoin,si se dan ahora 6 bitcoin por resolver un bloque proximamente te dataran 3 , sera mas dificil minar bitcoin, sera mas dificil llegar a la solución, cuanto mas dificil ,mas caro sera, esta situación llegara en 44 dias, como se espera una futura escasez, sube el precio.

Se esta descontando la subida

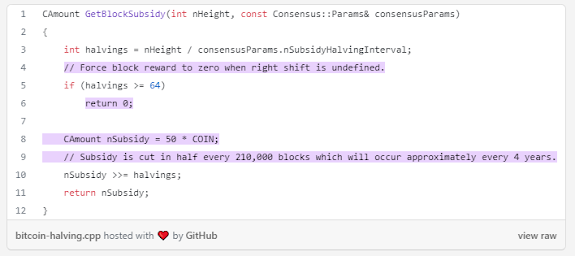

Este es el calendario de emisión, donde todo gira entorno a los halvings. "if (halvings >= 64) return 0" es lo que hace que BTC sea finito

Descontar los halvings es descontar que la oferta va a ser 21M. Todo bitcoiner sabe esto y paga por ello, por tanto está cotizado en el precio (Lo incierto es la demanda no la oferta)

Aqui esta el debate el halving ¿ está descontado en la cotización?

La volatilidad se produce porque se cotiza información desconocida (expectativas de valor) y esta incertidumbre vuelve a un activo más o menos volátil.

El halving es la manera en que btc es finito, por tanto, todo el mundo sabe que cada vez se emiten menos btc hasta llegar a 0.

Nadie puede obtener rentabilidad por un hecho cierto y conocido por el mercado porque este ya lo ha arbitrado al incorporar esa certidumbre al precio.

Ej: BMW cotiza a 300 millones y te dicen que dentro de 4 años ingresa 1000 millones por la venta de mini, el precio no va a ir subiendo a medida que se acerca la deadline (venta de mini), sino que el mercado incorporará esa certidumbre cuanto antes y arbitrará el precio " G.MArtinez

"Como efectivo en un futuro solo quedara el bitcoin, es lo que piensan algunos expertos"MV

Hay una reserva de valor, es un medio de pago y se utiliza para transacciones fraudulentas, esto diferencia del caso de burbuja como la del tulipan en el XVII

Limite a 21 millones de monedas

Satoshi Nakamoto, el inventor del bitcoin, limitó la emisión máxima de bitcoins a 21 millones de monedas. Pero, ¿por qué eligió esta cantidad?

El Bitcoin se conoce como una moneda deflacionaria, o sea, no produce inflación. El volumen total de su emisión está limitado a 21 millones de monedas.

Este límite es inamovible y no puede modificarse. Las razones de esta limitación se han discutido en la comunidad más de una vez, pero pocas personas saben por qué Satoshi eligió este número en particular: 21 millones.

Afortunadamente, queda mucha documentación desde la creación de Bitcoin que nos ayudará a encontrar la respuesta a esta pregunta.

- Primero, la cantidad total de Satoshi en circulación (21M BTC x 100.000,000) es un número de punto flotante IEEE. Esto simplifica enormemente el cálculo, razón por la cual estos números se usan comúnmente en los sistemas operativos de computadoras.

- De hecho, se eligieron 21 millones porque es más fácil de computarr. Además, 21 es un número triangular, lo que lo hace particularmente atractivo. Por ejemplo, si apilas en seis bloques, cinco bloques, luego cuatro bloques, y así sucesivamente, puedes crear un triángulo equilátero de 21 bloques.

“Si asumimos que la moneda se utilizará para una parte del comercio mundial, obtendremos 21 millones de monedas para todo el mundo, por lo que el valor de una moneda será mucho mayor. Los valores se representan como enteros de 64 bits con ocho decimales. Por lo tanto, una moneda se representa internamente como 100.000.000. Esta fraccionalidad es suficiente para reflejar precios incluso pequeños. Por ejemplo, si 0,001 cuesta 1 €, entonces podría ser más fácil cambiar la posición del punto decimal. Es decir, un bitcoin se mostrará como 1000 y 0,001 como 1″.

En otras palabras, el límite de emisión de 21 millones de monedas es un número parcialmente racionalizado y parcialmente aleatorio, es decir, hay algo de gusto personal en todo eso.

A fin de cuentas, la idea de poner un límite a algo es para que luego su precio no se vuelva algo especulativo y llegue a bajar si hay una enorme oferta. Seguro esto lo tomó en cuenta Satoshi. Pero el que haya elegido 21 millones y no 22, por ejemplo, es algo que sólo él puede explicar al 100%.

¿Por qué solo habrá hasta un máximo de 21 millones de bitcoins? (criptomonedas.co)

Los criptoactivos existen desde hace 20 años hay entre 8.000 y 10.500 monedas, muchas de ellas han acabado mal, por esto es necesaria su regulación, no todas son como el bit coin

Analisis Judith Arnal

- https://twitter.com/judith_arnal/status/1765746438573572461

Empezando por los tipos de cripto, hay muchas clasificaciones. Pero a efectos de este análisis, distinguimos entre los cripto tradicionales y las (mal) llamadas #stablecoins. Las stablecoins buscan fijar su valor a un activo externo, como el dólar o el euro.

Las #stablecoins pueden ser de varios tipos, dependiendo del mecanismo que empleen para tratar de garantizar ese valor estable. Pueden emplear métodos algorítmicos o estar respaldadas por activos como el oro, monedas fiat, deuda pública, depósitos, otros cripto etc

A pesar de su nombre, hay varios casos en que las #stablecoins no han tenido en absoluto un valor estable. Un caso paradigmático es el de la stablecoin algorítmica Luna-Terra, que colapsó en 2022

Bajo la normativa UE #MiCA, que pronto será de aplicación, no se prevé ninguna regulación para las stablecoins algorítmicas, pero sí para las respaldadas por activos. Así se distinguen:

- Asset Referenced Tokens (ARTs), respaldados por varias monedas fiat, materias primas, criptos o una combinación

- Electronic Money Tokens (EMTs), respaldados por una única moneda fiat. Es lo más cercano al dinero electrónico.

Los actores financieros tradicionales habían permanecido hasta ahora al margen del mundo cripto. Pero el tema está cambiando, de la mano de algunas entidades como #Paypal, #SociétéGénérale o #DeutscheBank, que han anunciado la emisión de stablecoins

A través de la empresa SG-FORGE, ligada a #SociétéGénérale, se va a emitir una #stablecoin, llamada #EURCV, con paridad con respecto al euro y garantizada por efectivo. Bajo Derecho francés, #EURCV es un actif numérique. Bajo MiCA, debería ser un #EMT, pero la ACPR

EURCV se basa en 3 elementos:

- Estructura legal clara: separación total de los activos de garantía de los activos y actividades de la sociedad fiduciaria

- Colateral resiliente: basado, por el momento, en efectivo

- Marco técnico fuerte, a través del marco CAST

Un tema legal importante: EURCV es un activo digital y no un instrumento de deuda, por lo que el propietario de EURCV solo tiene recurso contra los activos de garantía y en ningún caso contra el patrimonio de SG Force.

Y Deutsche Bank decidió seguir en diciembre de 2023 la estela de Société Générale, anunciando que también planea emitir una stablecoin ligada al euro. En este caso, será a través de su empresa vinculada DWS, que ha entrado en partenariado con Galaxy Digital y Flow Traders

A la luz de esto, la pregunta que surge es: ¿qué interés pueden tener los actores financieros tradicionales en emitir #stablecoins? Algunas posibles razones:

-Demostrar liderazgo en el ámbito digital, con la esperanza de ampliar su base de clientes a inversores cripto.

-Posible valor añadido en procesos mayoristas, como liquidez, tesorería, refinanciación. Y según el diseño, facilidad para operar en el entorno #DeFi.

Ganar posiciones frente a las autoridades públicas como entidades muy activas en el ámbito digital, pudiendo convertirse en referencia para consultar sobre futuras acciones de policy.

- Posicionar sus propias soluciones como referencias. Por ejemplo, el marco CAST

En función del diseño concreto, la entidad emisora podría registrar ganancias financieras. Hay que tener en cuenta que los rendimientos de las inversiones no se trasladan al inversor en la stablecoin

Pero siguiente pregunta importante: ¿qué gana el consumidor o inversor en este tipo de #stablecoins? Pues depende de si se trata de un inversor profesional o minorista

Para inversores profesionales, estas stablecoins pueden traer valor añadido en la forma de algunos de los casos de uso señalados más arriba: para gestión de liquidez, refinanciación, #DeFi, etc. Pero la historia es muy diferente para los inversores minoristas

Para los inversores minoristas, los intereses no parecen tan claros: financieramente, al minorista le resultaría potencialmente más rentable replicar la cartera de inversión de los activos empleados como garantía para la stablecoin. Al menos, obtendría los rendimientos, cosa que con la stablecoin, no sería posible.

Y un tema muy relevante es que por mucho que una stablecoin esté vinculada a un banco tradicional, no se va a beneficiar de la protección de un Fondo de Garantía de Depósitos. Ni siquiera de los activos de la entidad emisora, como es el caso con SG-Forge y EURCV.

Pero siendo justos, sí puede haber algunos casos en que las stablecoins resulten de interés para inversores minoristas. En concreto, para aquellos inversores minoristas que viven en jurisdicciones con monedas no estables y limitaciones administrativas para adquirir monedas fiat de otros países.

Las stablecoins también pueden resultar interesantes como forma de protegerse frente a la inflación, pero este sería sobre todo el caso de algunos ART, empleando la categorización de MiCA, y no tanto de EMT

En conclusión, las entidades tradicionales que se están aventurando en el mundo cripto lo hacen sobre todo como forma de ampliar su base de clientes y posicionarse a la vanguardia en temas digitales

Pero si usted es un inversor, sobre todo minorista, infórmese bien primero de qué ventajas le va a aportar un cripto de este tipo y qué derechos tendría.

- https://twitter.com/judith_arnal/status/1765759753756508545

Why would a traditional financial player be interested in issuing a stablecoin?

Fredrik Andersson / Judith Arnal

Increasingly popular and accessible, and expected to continue growing in popularity, crypto-assets have been available to buy for almost two decades. Nevertheless, the number of traditional players interested in a piece of the cake by developing their own crypto-assets or by allowing for the trading of crypto-assets on their platforms have remained limited. This approach to crypto might however be coming to an end, with two of the largest European banks publishing statements that they are entering the market by issuing stablecoins. But then what could be the reasoning behind this decision?

In this ECRI explainer, we try to understand the rationale behind traditional financial players expanding their activities into the field of crypto-assets. We discuss the case of PayPal, Société Générale and DWS who are developing their own stablecoin which they will make available to their customers

¿Cuáles son las críticas del BCE hacia las stablecoins?

Citando a Panetta: «Introducen, en el espacio de las criptomonedas, el tipo de desajustes de vencimiento que se ven habitualmente en los fondos de inversión del mercado monetario. Como hemos visto el año pasado, el reembolso a la par en todo momento no está garantizado; los riesgos de corridas y de contagio son omnipresentes y la liquidación de activos de reserva puede dar lugar a efectos procíclicos a través de cadenas de garantías en todo el ecosistema criptográfico». En otras palabras, serían instrumentos de riesgo. Que así sea. Nadie discute lo contrario: emitidas por empresas, a veces, domiciliadas en lugares poco recomendables, con normas de gobernanza que pueden dejar que desear, son, sin duda, entidades que hay que observar dos veces antes de suscribirse a cualquier stablecoin. No obstante, esta crítica se refiere a determinados actores, no al principio mismo de la stablecoin.

Una stablecoin es una moneda sin serlo realmente -es una ficha emitida por una empresa privada cuyo precio refleja, supuestamente, la paridad exacta de una moneda subyacente que constituye la «reserva» en sus activos-.

¿Por qué está tan enojado el BCE?

Hay que remontarse al difunto proyecto Libra4, del antiguo Facebook. En su momento, este proyecto, cuya comunicación fue desastrosa, suscitó la preocupación –bastante legítima– de muchos ministros de Finanzas, empezando por Bruno Lemaire5. Él y otros, incluidos el G76 y el G207, lo consideraron un ataque a la soberanía monetaria. Es cierto que la ambición de Libra era sustituir las monedas nacionales. La reacción fue incluir condiciones drásticas para los emisores de stablecoins, llamadas electronic money token, en el proyecto de reglamento europeo sobre activos digitales, conocido por sus siglas MiCA.

Esta normativa equipara los tokens de stablecoin al dinero electrónico. Se trata de una elección guiada por consideraciones políticas, pero difícil de explicar técnicamente: las stablecoins se diferencian del dinero electrónico en que los tokens emitidos no están destinados a constituir moneda de curso legal, lo que obliga a sus emisores a asumir el estatuto de emisor de dinero electrónico, estatuto que no conviene para la situación debido a las especificidades técnicas de las stablecoins (están inscritas en una blockchain). Eso zanja la cuestión. Las stablecoins deben ser tratadas como cualquier otro emisor de dinero escritural: estatuto bancario, ratios prudenciales, supervisión por el BCE.

El objetivo de la mayoría de las stablecoins no es sustituir la moneda de curso legal, ni siquiera tener los atributos de ésta. Las stablecoins pretenden ser un puente entre el mundo «fiat» (el de la moneda de curso legal y finanzas tradicionales) y el mundo «cripto». Si quieres comprar un activo digital, puedes hacerlo en euros, dólares o en cualquier otra moneda, pero es mucho más eficiente realizar el pago a través de un token digital. Las stablecoins son, por lo tanto, la interfaz monetaria entre los activos digitales y las finanzas tradicionales. Para cumplir esta función de espejo, ¿deberían tener el estatus de dinero? En absoluto.

Las stablecoins son la interfaz monetaria entre los activos digitales y las finanzas tradicionales. Para cumplir esta función de espejo, ¿deberían tener el estatus de dinero? En absoluto.

Las stablecoins no afectan la masa monetaria y, por lo tanto, no deberían suponer un riesgo sistémico para el sector financiero.

HUBERT DE VAUPLANE

Otro muy distinto es el riesgo que las stablecoins suponen para la intermediación crediticia bancaria, es decir, el riesgo de que el uso masivo de stablecoins por parte de los hogares reduzca los depósitos bancarios y, de este modo, repercuta en el volumen de crédito concedido por los bancos. La respuesta depende de cómo estén compuestas las reservas de stablecoins y de dónde se depositen (en el banco central o no)

Mientras que el BCE ve, en las stablecoins, un ataque a su soberanía monetaria, parece que los estadounidenses ven una herramienta que les permitirá mantener su dominio monetario mundial con el dólar.

HUBERT DE VAUPLANE

Frente a la competencia del e-Yuan, del posible desarrollo de una moneda común entre los BRICS, ampliados, ahora, a seis nuevos países, y, más en general, de un movimiento de «desdolarización» de la economía por razones esencialmente políticas, el riesgo para Estados Unidos es ver cómo disminuye el papel del dólar como moneda de transacción y moneda de reserva mundial y, con ello, una pérdida de influencia y poder.

Entonces, ¿cómo puede continuar esta dominación monetaria? Por supuesto, a través de instituciones monetarias internacionales como el FME, el Banco Mundial, el BRI y el FSB, que siguen estando, en gran medida, bajo influencia americana. Sin embargo, esto no puede continuar y cada vez hay más huecos en los que la influencia americana en estos organismos está disminuyendo.

Otra forma, a la vez, más sutil y más eficaz, es hacer de las stablecoins la vanguardia de este poder monetario.

Lo que está en juego es enorme: se trata de determinar si el dólar, el yuan o, incluso, el euro tomarán la delantera como moneda de pago de transacciones internacionales en el ámbito digital.

En nuestra opinión, el BCE está librando la batalla equivocada: las stablecoins no son sus enemigas.

HUBERT DE VAUPLANE

En nuestra opinión, el BCE está librando la batalla equivocada: las stablecoins no son sus enemigas. Son sus aliados objetivos. El euro digital no verá la luz hasta dentro de varios años. Mientras tanto, la necesidad de pagar con «dinero digital» seguirá creciendo. Con sus respectivas posiciones sobre las stablecoins, el BCE corre el riesgo de reforzar la posición de las stablecoins en dólares, en detrimento de las stablecoins en euros.

- https://articulosclaves.blogspot.com/2024/03/stablecoin-el-error-estrategico-del-bce.html

(88) Carlos Domingo, Co-founder/CEO de Securitize - YouTube

ORO

Caso de escasez, cuesta mas obtener oro, o caso de que se crea escasez no sale al mercado, o caso de compra por bancos centrales como estrategia de BC y gobiernos

"El Oro no compite con Bitcoin, el Oro es un activo RISK OFF, sube cuando los tipos reales bajan o son negativos, sube cuando hay incertidumbre geopolítica, cuando hay guerra, terremotos, pillaje."H.Ferrer

Mas bien los aventureros especulativos irán saltando del Bit Coin al oro y a la inversa cuando toque

"Desde q el gobierno americano inyectara más de $5 bn hace 5 años, disparando la masa monetaria un 33% desde los $15 bn hasta los $21 Bn, el oro sube un 70%.

Es decir, TAE= (1+0.7)^1/5=11.5 % anual, más o menos la rentabilidad obtenida x el SP con las 7 magníficas descontando IA. "G.MArtinez.

Pregunta ¿los países no alineados con Occidente (Rusia, China, Corea del Norte, Irán y otros) han empezado a acumular Oro en sus recámaras?

Rta: https://articulosclaves.blogspot.com/2024/03/el-oro-mas-de-una-vez-anticipa.html

El oro, se calcula que es un 3-5 % de la riqueza mundial ,el bitcoin podra llegar al 3- 5% ? Parece que la subida bestial de 1 a 70.000 no sera en un futuro.

Científicos alertan de que el oro podría extinguirse en 2050 por el ritmo actual de extracción Un estudio realizado por el CSIC y la Universidad Autónoma de Barcelona alerta de que la gran mayoría de los materiales utilizados por los humanos ya son minerales escasos

Es posible, pero puede pasar como el petroleo que en 2010 se debía de acabar según estimaciones de los años 70-80,,,,pero se van encontrando nuevos yacimientos

En 1980 se decía que sólo quedaba petróleo para los próximos 27 años. Hoy las reservas probadas de crudo permiten 57 años más de suministro.

Apenas se aprecia la tendencia alcista de muy largo plazo del precio real del petróleo que cabría esperar de su condición de recurso agotable". El precio de un bien agotable cuya demanda es creciente (además de ser un bien fundamental para una gran parte de la humanidad) debería seguir una tendencia alcista a medida que este bien se va acabando. Y es que cada barril que se consume de petróleo supone que estamos más cerca del peak oil. Sin embargo la tendencia del precio no refleja este fenómeno.

Como explican los expertos de CaixaBank, "la realidad ha deparado descubrimientos continuos de nuevos yacimientos, hasta el punto de que, en contra de lo que se esperaba, las reservas probadas extraíbles no han dejado de crecer durante estas cuatro décadas (desde 1973).

¿Se quedará el mundo sin petróleo? Un recurso agotable que no se agotará (eleconomista.es)

La petrolera Changqing Oilfield, una filial de PetroChina, ha descubierto un yacimiento de petróleo gigante, además de bien conservado, con reservas geológicas de más de 100 millones de toneladas en el distrito de Huanxian, provincia de Gansu, en el noroeste de China.

China descubre el primer gran yacimiento de petróleo en aguas profundas del Mar Meridional (msn.com)

Cosas rara pasan....

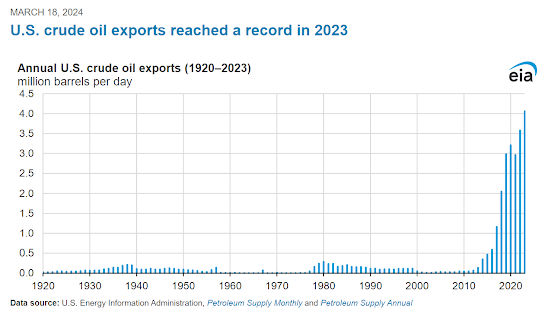

EEUU exporta más petróleo que nunca: alcanza los 4 millones de barriles diarios en 2023

Europa fue el mayor destino regional de las exportaciones estadounidenses de crudo por volumen, con 1,75 millones de barriles al día

y esto que tenian esta ley:Entre 1975 y finales de 2015, la Ley de Política y Conservación de la Energía ordenó la prohibición de casi todas las exportaciones de crudo estadounide

https://www.gao.gov/products/gao-21-118

https://elperiodicodelaenergia.com/eeuu-exporta-mas-petroleo-que-nunca-alcanza-los-4-millones-de-barriles-diarios-en-2023/

Mineria

La minería ilegal de oro genera beneficios ilícitos para las organizaciones delictivas

Los inversores institucionales deberían dejar de invertir en nuevas minas de oro. Eso incluye a grupos como el Banco Mundial, que ha invertido 800 millones de dólares (unos 747 millones de euros) en minas de oro en África, Asia, América Latina y las islas del Pacífico desde 2010.

Los gestores de fondos concienciados con la justicia deberían añadir a sus listas de desinversión a las empresas mineras de oro junto a los productores de carbón. Y los bancos centrales deberían reorientar sus inversiones futuras hacia otros depósitos de valor estables, o al menos abastecerse exclusivamente de oro reciclado.

El mundo está lleno de difíciles compromisos de sostenibilidad. La minería del oro no es uno de ellos. La reducción de esta industria es una forma relativamente sencilla de reducir la huella de la humanidad en un planeta frágil

La extracción de oro es una actividad que combina lucro económico con daño ambiental y social. Es fundamental abordar estos problemas y buscar prácticas más sostenibles en la industria minera.

Los procesos de extracción de oro utilizan sustancias químicas como el cianuro y el mercurio (responsable del 38 % de las emisiones de mercurio)

En un año determinado, las minas de oro emiten más gases de efecto invernadero que todos los vuelos de pasajeros entre países europeos juntos

-La minería ilegal de oro genera beneficios ilícitos para las organizaciones delictivas.

Solucion economia circular: una cuarta parte de la demanda anual de oro se abastece a través del reciclaje, lo que lo convierte en uno de los materiales más reciclados del mundo

Un mundo con una oferta cada vez menor de oro significaría probablemente que los consumidores pagarían más por el mismo anillo de oro puro de 24 quilates. Pero lo más probable es que la compra de joyas se desplazara hacia aleaciones de oro más baratas (y más duraderas) que ya son populares. Y en el futuro, la demanda de oro podría disminuir a medida que los consumidores se preocupasen más por hacer elecciones sostenibles.

Quien se lucra con el Bitcoin ?

Cotización de bitcoin en los últimos cuatro años

2020: 10.000 ---2021: 68.000 --2023: 14.000- -2024: 46.000

La volatilidad de bitcoin sigue siendo muy elevada, pero una cosa es cierta: desde que se empezó a rumorear que la SEC acabaría aprobando los ETFs de Bitcoin, el valor de la criptomoneda no ha parado de crecer. Desde octubre, por ejemplo, ha subido un 60%.

En 2011 el precio más bajo fue de 2$ (diciembre) en 2012 subió progresivamente hasta los 13$ y desde ahí a 266$ en abril del 2013

Si te pilla en la epoca de 68,000 a 14.000 flipas colores

Eso es argumento para quienes creen que bitcoin caerá de forma notable: en CryptoQuant aseguran que bitcoin puede llegar a caer hasta los 32.000 dólares. La razón: quienes invirtieron en 2023 esperando precisamente la aprobación de los ETFs podrían comenzar a vender de forma masiva y recoger beneficios.

Como todo activo especulativo unos han ganado muchisimo dinero y otros se han arruinado si no han acertado ene le momento de entrar o de salir. Ahora parece ser que viene otra ola boyante, después ya veremos que pasara.

El hundimiento del bitcoin, que ha perdido un 75% de su valor desde los máximos que marcó hace casi un año exacto, el 13 de noviembre de 2021, se ha llevado por delante los ahorros de un porcentaje similar de inversores minoristas, según un informe del Banco Internacional de Pagos (BIP). El estudio cifra entre un 73% y un 81% los compradores de bitcoins que están sufriendo pérdidas, en muchos casos muy importantes.

- https://www.eleconomista.es/mercados-cotizaciones/noticias/12041750/11/22/Cerca-del-75-de-los-inversores-en-bitcoin-estan-sufriendo-perdidas-segun-un-estudio.html

- https://www.eleconomista.es/mercados-cotizaciones/noticias/12035291/11/22/La-caida-del-bitcoin-es-ya-el-quinto-mayor-colapso-financiero-de-todos-los-tiempos-segun-BofA.html

Quien se lucra con el oro?

Como explican en Coindesk, la aprobación de los ETFs de Bitcoin ha creado grandes expectativas sobre su potencial crecimiento en los próximos meses. Ocurrió con los ETFs basados en oro, que transformaron ese mercado hace dos décadas e incrementaron el precio del oro de forma notable. En la actualidad más de 100.000 millones de dólares están depositados en ETF de oro que cotizan en EE.UU., el mayor mercado de capitales del mundo.

El precio del oro se cuadruplicó en los siete años siguientes a la aprobación de aquellos ETF en 2004.

- https://articulosclaves.blogspot.com/2024/03/oro-subiendo.html

Los inversores especulativos van pasando del bit coin al oro y del oro al bitcoin

Asi van perjudicando a los que necesitan la materia prima del oro para la industria y van fomentado el uso del bitcoin con su gasto energético y las malas acciones en economia sumergida

Hay un incremento notable de jóvenes invirtiendo en bolsa ¿están bien asesorados?¿ saben donde se meten?

Medir la seguridad: la volatilidad. La volatilidad es una medida del riesgo frecuentemente utilizada en el ámbito de las inversiones.

La "cesta de fondos" se refiere a un conjunto o grupo de fondos de inversión que se agrupan y gestionan conjuntamente como una única entidad. En lugar de invertir en un solo fondo, los inversores pueden optar por invertir en una cesta de fondos que está compuesta por diferentes tipos de fondos y activos.

La cesta de fondos puede estar diversificada para abarcar una variedad de clases de activos, como acciones, bonos, materias primas o bienes raíces, y puede estar diseñada para cumplir con objetivos específicos de inversión, como la generación de ingresos, la preservación del capital o el crecimiento a largo plazo.

La principal ventaja de invertir en una cesta de fondos es la diversificación. Al tener una combinación de diferentes fondos y activos en una sola inversión, se reduce el riesgo al distribuir los activos en diferentes mercados y sectores. Además, las cestas de fondos ofrecen conveniencia y simplificación, ya que los inversores pueden acceder a una variedad de fondos y estrategias a través de una sola inversión

Me parece mucho mejor, la inversión en farmaceuticas, que invierten en buscar farmacos para curar enfermedades, inversión en IA para mejorar procesos en investigación o invertir en IRS. Pero esta claro que especular en monedas es mas facil mas boyante y menos etico.

IRS Inversion socialmente responsable

Cada vez más inversores se preocupan por las consecuencias de sus decisiones, más allá de la rentabilidad que generan. En los últimos años la industria financiera ha desarrollado una variedad de formas de medir este impacto, teniendo en cuenta e incorporando parámetros éticos al proceso de inversión. La rentabilidad no tiene por qué estar reñida con estas sensibilidades. Entender la nomenclatura y sus características nos ayudará a poder escoger inversiones adecuadamente.

Muchos inversores queremos no sólo ganar dinero, sino que nuestro patrimonio sirva para tener un impacto positivo en el mundo en el que vivimos. La inversión socialmente responsable no ha dejado de crecer en los últimos tiempos. Cada vez hay más fondos y vehículos de inversión que buscan distinguirse por sus estrategias y valores a la hora de invertir. Así que resulta necesario especificar qué significa cada concepto en este ámbito para poder comprender a qué nos estamos refiriendo.

En la industria financiera se suele hablar de ESG (Environmental, Social and Governance), SRI (Socially Responsible Investing), e Impact Investing de forma intercambiable

Tokenización:

Es una oportunidad para Europa La UE debe afrontar en la carrera tecnológica un enorme trabajo de colaboración público-privada y captación de talento ante EEUU y China.

Tokenización: una oportunidad para Europa | Macroeconomía (elmundo.es)

Articulos.claves: Tokenización: una oportunidad para Europa (articulosclaves.blogspot.com)

Blockchain

Todo lo que querías saber sobre bitcoin, criptomonedas y blockchain: y no te atrevías a preguntar" de Carlos Domingo

#53 - Criptomonedas y Blockchain con Carlos Domingo, Juan María Nin, etc. (youtube.com)

Crédito digital – Payments – Inversiones on line – Criptomonedas – Educación financiera – Billeteras digitales – Neobancos – Comercio Electrónico- Ciberseguridad y mucho más

Carlos Domingo, Co-founder/CEO de Securitize (youtube.com)

'Cómo fortalecer la economía colaborativa con tecnología Blockchain'. Estuvo protagonizada por Samer Hassan, profesor titular en la Universidad Complutense de Madrid (UCM) y Faculty Associate en el Berkman Klein Center for Internet & Society en la Universidad de Harvard. Sus investigaciones se centran en comunidades online y tecnología descentralizada, y lideró el equipo que desarrolló SwellRT, adoptado por la Fundación Apache. P2P Models es un proyecto de investigación europeo “ERC” liderado por Samer Hassan y formado por un equipo multidisciplinar de investigadores de la Universidad Complutense de Madrid que tiene por objetivo ayudar a fortalecer la economía colaborativa. Para ello investigan cómo conseguir que las plataformas online funcionen de forma más democrática, abierta y justa, ayudados por la tecnología blockchain. En esta conferencia, el profesor Hassan analizó las iniciativas existentes para una gestión descentralizada de estas plataformas. Entendidas como monopolios naturales, se analizarán las ventajas y retos que ofrece el blockchain para abordar problemas como el coste de mantenimiento de la infraestructura, la gobernanza o el reparto de los beneficios que genera la economía colaborativa.

(103) Samer Hassan-'Cómo fortalecer la economía colaborativa con tecnología Blockchain' - YouTube

Criptos

Para comenzar, es preciso entender qué es el llamado "Halving". La reducción a la mitad de Bitcoin ('Halving'), que ocurre cada cuatro años, es un evento crucial que disminuye a la mitad la recompensa por la minería de nuevos bloques, reduciendo así el suministro de nuevos Bitcoins. Las reducciones a la mitad esencialmente aumentan la escasez de bitcoin, lo cual puede influir en la demanda y reforzar más la narrativa de bitcoin como oro digital.

Históricamente, Bitcoin experimentó aumentos notables de precio en los seis meses posteriores a cada evento de reducción a la mitad. Estas dinámicas de precio destacan la respuesta del mercado al reducido suministro de nuevos BTC, con una demanda creciente que a menudo eleva el valor de la criptomoneda. Aunque el rendimiento pasado no indica resultados futuros, estas tendencias históricas proporcionan perspectivas sobre el impacto potencial de los eventos de reducción a la mitad en las dinámicas de precio de Bitcoin.

Sin embargo, si hay más margen para el crecimiento del precio depende del sentimiento general del mercado, las tasas de adopción y otros factores en juego durante el momento del evento de reducción a la mitad.

Por ejemplo, las recientes aprobaciones de ETF de Bitcoin al contado en los Estados Unidos han aumentado la demanda y ayudado a ampliar el alcance de bitcoin. Los nuevos ETF ya han visto miles de millones de dólares en entradas. Los fondos cotizados en bolsa de Bitcoin abren la posibilidad para que los inversores tradicionales tengan exposición en sus portafolios a cripto

Con ello, la inversión directa en bitcoin y diversos instrumentos regulados comienzan a coexistir, permitiendo estrategias de inversión diversas y adaptándose a diferentes perfiles de riesgo y preferencias. Esto señala la posibilidad de una nueva era de adopción y legitimidad, no sólo para bitcoin sino también para el espacio cripto en general

Aunque los puntos anteriores parecen ofrecer una perspectiva optimista para BTC y el mercado de cripto en general, es importante que los inversores, especialmente los recién llegados al espacio cripto, manejen sus expectativas, y tomen siempre decisiones informadas. No se garantizan cambios inmediatos de precio a raíz de la reducción a la mitad, y su importancia fundamental se manifestará en tendencias más largas en valor, liquidez, adopción y la posición y aceptación de cripto como activo.

Más allá del precio de BTC, la reducción a la mitad puede tener efectos auspiciosos a largo plazo en todo el ecosistema, con beneficios que se extienden a otros activos y proyectos y estimulan la construcción de infraestructura y la innovación de productos en el espacio.

En este contexto, más que nunca, es importante que cada usuario haga siempre su propia investigación, analice las propuestas de las plataformas a partir de su reputación y no se limite a poner su dinero en quien prometa altos rendimientos inmediatos. Tomar decisiones basadas en información fiable es clave para reducir los riesgos.

Para quienes recién comienzan, la mejor manera de aprovechar los beneficios del mundo cripto es informándose, entendiendo las características del mercado y de los distintos activos disponibles. Es importante entender los fundamentos de la tecnología blockchain, como los diversos tipos de criptomonedas y las dinámicas del mercado, antes de invertir en cualquier criptomoneda.

Halving de Bitcoin: qué efectos tuvieron los anteriores

· Bitcoin alcanzó nuevos máximos históricos en cada período de cuatro años entre los eventos anteriores de reducción a la mitad.

· El doble de costos de minería por token podría llevar a algunos mineros a abandonar el mercado, especialmente aquellos con operaciones menos eficientes o costos operativos más altos. Esta reducción en el número de mineros podría afectar potencialmente las capacidades de procesamiento de la red, al menos temporalmente. Por otro lado, también podríamos ver a algunos de los mineros más grandes encontrar oportunidades para adquirir competidores más pequeños o ver más fusiones en el espacio, a medida que los mineros buscan consolidar operaciones.

· · La red de Bitcoin ha demostrado resiliencia ante estos desafíos en el pasado. Los avances en tecnología y estrategias de minería, así como los posibles ajustes en la dificultad de la minería, podrían mitigar el impacto de la reducida participación de los mineros. Además, algunos mineros pueden optar por cambiar a la minería de altcoins o explorar fuentes de ingresos alternativas dentro del espacio cripto, lo cual podría ayudar a mantener un equilibrio en el ecosistema de minería en general.

· · Las reducciones a la mitad anteriores han tenido efectos considerables en la adopción de cripto. Dentro de los primeros 150 días de cada una de las reducciones a la mitad anteriores, el número de nuevas direcciones BTC creció: 83% en 2012, 101% en 2016 y 11% en 2020. El número de direcciones que tenían $100 o más, un indicador de la cantidad de inversores minoristas, aumentó el 12% y el 6% en 2012 y 2020, respectivamente, y se mantuvo aproximadamente igual 150 días después de la reducción a la mitad de 2020

· · El número de billeteras que tenían más de $ 1 millón de dólares, que puede verse como un indicador de la actividad de inversión profesional o institucional, aumentó miles por ciento en 2012, 10% en 2016 y 43% en 2020. Aunque estos son indicadores imperfectos de las dinámicas de adopción (por ejemplo, una persona puede crear múltiples billeteras), al menos sugieren la dirección y la magnitud de las tendencias en la secuela de las reducciones a la mitad pasadas

· Cuándo ocurrieron los anteriores Halvings

Primer Halving - 28 de noviembre, 2012

El día del halving, el precio de Bitcoin era aproximadamente de $12. Seis meses después, alrededor del 28 de mayo de 2013, el precio había aumentado significativamente a unos $130, mostrando un incremento sustancial.

Segundo Halving - 9 de julio, 2016

El precio de Bitcoin rondaba los $660 en el día del halving. Alrededor del 9 de enero de 2017, el precio aumentó a unos $900, indicando un considerable crecimiento de valor durante esos seis meses

Tercer Halving - 11 de mayo, 2020

El precio de Bitcoin era de aproximadamente $8 600 en el día del halving y subió a más de $15 700 seis meses después, alrededor del 11 de noviembre de 2020.

· BITCOIN cambia para siempre: esto hay que saber sobre el HALVING de la criptomoneda - El Cronista

Tertulia interesante

¿Para qué sirve Bitcoin? (youtube.com)

Propiedad no sometida a terceros. Es un registro con unas claves, se redifine el derecho de propiedad. Propiedad convertida en escasa. Propiedad secreta y portatil que no te pueden diluir

Bitcoin sowfare descentralidado, en pluraridad de ordenadores repartidos en todo el planeta

La filosofia del Bitcoin

LA FILOSOFÍA DE BITCOIN | ALVARO D. MARIA | Casa del Libro

Se puede hacer banca de una forma diferente 🚀 (youtube.com)

El bitcoin subira por la codicia y por otros motivos

https://articulosclaves.blogspot.com/2021/12/las-criptomonedas-o-monedas-virtuales.html

Puede subir a 100.000 y mas...es el efecto manada....veremos hasta donde llega, a dia de hoy quien diga hasta donde llegara es un adivino

¿Qué es y Cómo Funciona la Minería de Bitcoin? En este video te explicamos todo lo relacionado con Minar Bitcoin, qué es la minería de bitcoin y cómo funciona minar Bitcoin.

El proceso de minería de bitcoins es siempre el mismo, los mineros reciben un nuevo problema matemático cada diez minutos y el más rápido en resolverlo se lleva las nuevas monedas que se ponen en circulación. Este problema matemático se basa en cálculos aleatorios que tienen como objetivo encontrar la solución y así obtener la validación del bloque. Quien descifra esto se llevará la recompensa, siempre y cuando el resto de miembros de la red confirme que la respuesta es correcta.

🎓MINAR BITCOIN, ¿Qué es y Cómo Funciona la Minería de Bitcoin? - Bit2Me Academy (youtube.com)

https://articulosclaves.blogspot.com/2022/11/10-crazy-things-detailed-in-ftxs.html

https://articulosclaves.blogspot.com/2021/05/bitcoin-todo-lo-que-debe-saber-sobre-la.html

https://articulosclaves.blogspot.com/2022/05/bitcoin-criptomonedas-y-exuberancia.html

https://articulosclaves.blogspot.com/2022/11/el-cripto-es-la-mercantilizacion-de-la.html

https://articulosclaves.blogspot.com/2021/01/bitcoin-y-los-tulipanes.html

Carlos Domingo, co-fundador de SPICE VC, habla de Blockchain, las Criptomonedas y el futuro del dinero en internet.

Blockchain y criptomonedas (youtube.com)

BITCOIN, Blockchain y criptomonedas: TODO lo que quisiste SABER y nunca preguntaste (youtube.com)

Qué es BITCOIN y Cómo FUNCIONA para PRINCIPIANTES 2023 (youtube.com)

Descarga Google Chrome. Como en Chrome en ningún sitio. (youtube.com)

Seguridad

Criptomonedas - ¿Qué tan peligroso es

el nuevo dinero? | DW Documental (youtube.com)

La cadena de bloques registra cada transacción de la misma manera que funciona un libro de contabilidad. Como libro de contabilidad público, garantiza que cualquiera tenga acceso a la información sobre una transacción de bitcoin específica y dicha persona pueda optar por rastrear el bitcoin de una dirección de billetera a otra. Es seguro decir que las transacciones de bitcoins no son anónimas.

¿Puedo recuperar mis bitcoins con la dirección de la billetera del ladrón?

¡Absolutamente! Este es el punto de partida de una recuperación exitosa de bitcoins enviados a personas con intenciones fraudulentas. Los análisis forenses de Blockchain analizan minuciosamente la billetera del estafador para descubrir patrones en las transacciones entrantes y salientes de los ingenieros de la billetera determinada.

El reportaje de Tom Ockers y Ulrich Stein muestra el cambio actual en la arquitectura financiera global provocado por las criptomonedas y presenta a ganadores y perdedores, a partidarios y críticos de las nuevas monedas digitales.

La información recopilada constituye la base que los piratas informáticos éticos utilizan para investigar adecuadamente las huellas digitales dejadas en la dirección de la billetera del delincuente y otras actividades web del atacante. Este proceso implica alimentar datos a potentes OSINT (Inteligencia de código abierto) como Heartbleed, Shodan, etc.

Cerium

Precio, gráficos, capitalización de mercado de Cerium (XCE) | CoinMarketCap

Todas las criptomonedas - Investing.com

Bitcoin: los consejos de Buffett que habrían ahorrado más de un disgusto

· https://articulosclaves.blogspot.com/2022/07/bitcoin-los-consejos-de-buffett-que.html

· https://articulosclaves.blogspot.com/2022/11/roubini-y-criptomonedas.html

¿Por qué Bitcoin lo cambia todo? (youtube.com)

¿Seguridad en las plataformas?

ROBARON MIS BITCOIN MIENTRAS MIRABA. No puede hacer nada - L215 (youtube.com)

(me pensaba que no pasaba como en la entrada en las ctas on line de bancos)

Ejemplo de uso de criptomonedas para blanqueo de capitales: un venezolano hackea cuentas en Argentina, y usa Binance P2P para convertir el dinero en cripto

¿Porque no se regularon las criptomonedas?

· https://articulosclaves.blogspot.com/2022/11/porque-no-se-regularon-las-criptomonedas.html

El futuro de las criptomonedas después de FTX

¿Amenaza el euro digital la soberanía monetaria europea?

El dólar digital y la estabilidad de la supremacía estadounidense

En la actualidad hay 10.500 monedas, sin regular…,

· https://articulosclaves.blogspot.com/2022/01/para-que-hacer-caso-los-economistas.html

· https://articulosclaves.blogspot.com/2022/06/crisis-vs-las-inversiones-con-altisimos.html

Otros casos:las inversiones en empresas son bastante seguras si hay unas auditorias bien realizadas

Caso Grifolls

Díez: “El crecimiento de Grifols lo están haciendo mal y el incremento de su deuda ha sido desproporcionado, vinculado a inversiones con un agujero negro en la contabilidad que lo tienen que revisar los auditores; presentar unas cuentas al mercado sin auditar es una señal mala. Lo que no puede hacer Griffols y ha hecho es suicidarte con un crecimiento donde han doblado la deuda y han entrado en operaciones muy especulativas que no les han ido muy bien.

Lecciones del caso Grifols: ojo al posible «tunneling» en todas las cotizadas

Cuando se destapan a ojos de la mayoría sapos enormes como los conflictos de interés existentes entre Grifols y Scranton tenemos que aprovechar para mejorar: deben cambiar los códigos de buenas prácticas Juan Gomez Bada

A día de hoy, son los propios dirigentes de las cotizadas los que se autolimitan en el «tunneling» por el qué dirán. Los auditores solo vigilan la legalidad y la correcta contabilización según la normativa.

El jueves 29 de febrero Grifols decidió presentar sus resultados trimestrales sin estar acompañados, como es habitual, por el informe firmado de sus auditores, en este caso KPMG. Y ello pese a que se encuentra inmersa en una investigación de la Comisión Nacional del Mercado de Valores (CNMV) por prácticas contables presuntamente dudosas, que ha sufrido un varapalo de gran magnitud en su cotización (en el año pierde más de un 42%), que es muy criticada por sus confusas presentaciones a analistas y que está a las puertas de sendas demandas legales en Estados Unidos y España. Pese a todo ello, Grifols decide rendir cuentas ante inversores y analistas sin el visto bueno de quien está encargado de supervisar las cuentas y decir si representan la imagen fiel o si tienen salvedades, lo cual alimentó las dudas del mercado sobre la compañía. Aunque no fue éste el principal motivo del hundimiento de la acción (cayó un 35% en la sesión del jueves por dudas sobre la generación de caja, aunque el viernes ha recuperado un 15%) sí es una decisión cuando menos muy cuestionable desde el punto de vista de mercado y que incide negativamente en la confianza de los inversores y por lo tanto, como se ha comprobado, tiene su repercusión en el valor de la compañía.

La CNMV investiga las cuentas de Grifols y las auditorías de KPMG tras la acusación del fondo Gotham.

La responsabilidad de las auditorias (KPMG, EY, PwC, Deloitte…, las conocidas como Big Four) es precisamente la de recopilar toda la información que hace pública la compañía al cerrar un trimestre o un año fiscal, para llegar a una conclusión fiable sobre si está capacitada para seguir en funcionamiento. Y si no es el caso, advertirlo al mercado, más si cabe, si cotiza en bolsa.

Sin embargo, KPMG solo ha advertido de alguna ineficiencia por parte de Grifols en 2021. Ese ejercicio, la farmacéutica recibió un “párrafo de énfasis” en su informe de auditoría después de haber tenido “un comportamiento travieso”, recuerda Gotham City Research. Y es que, la multinacional intentó reducir deuda llegando a un acuerdo con el fondo soberano de Singapur (GIC) quien entró en su filial estadounidense Biomat pagando 1.000 millones de dólares (más de 800 millones de euros) en verano de 2021, por una participación minoritaria.

La compañía, que quería aprovechar la operación para desapalancarse, contabilizó esta inversión inicialmente como patrimonio neto, pero tras una investigación y advertencia por parte del auditor, el importe se reclasificó mucho tiempo después como pasivo financiero. Es decir, que KPMG tuvo que obligar a Grifols a apuntarse la inyección de capital de GIC como deuda.

Más allá de esto, KPMG nunca ha hecho una llamada de atención a la compañía ni por su balance ni por su resultado financiero, algo que tendrá que analizarse en profundidad si finalmente se demuestra que la situación financiera de Grifols no es la que declara.

Lo cierto es que no es la primera vez que KPMG sale salpicada por un asunto así. El Ministerio de Economía ya impuso una sanción “por infracción grave” a KPMG, por el informe de auditoría de las cuentas del grupo de supermercados DÍA correspondientes al ejercicio 2017. Unas cuentas donde la compañía había inflado su patrimonio neto, como se demostró más tarde.

Y también sancionó a esta auditora por las cuentas de BBVA de ese ejercicio. Pero, ¿qué es una multa de 55.000 euros (por DÍA) o de 88.000 euros (por BBVA) para una auditora que factura casi 550 millones de euros solo en España? En España, la Ley de Auditoría establece que si se sanciona a los auditores con una infracción grave o muy grave en firme, tienen que dejar de revisar las cuentas de esa compañía, ese es su mayor castigo.

No se sabe qué pasará con KPMG y las cuentas de Grifols, pero las de 2023 serán las últimas cuentas que audite esta empresa. KPMG ha auditado desde siempre las cuentas de Grifols, algo que, por otra parte, es cuestionable, ya que puede perderse criterio profesional, tal y como han advertido los supervisores en reiteradas ocasiones, pero las de 2023 serán las últimas. Y es que la empresa anunció recientemente que cambiaba de auditor para los próximos tres ejercicios, 2024, 2025 y 2025, un trienio en el que responsable de su auditoría será Deloitte.

La farmacéutica Grifols, protagonista de una grave crisis bursátil estos días tras el demoledor informe del polémico fondo especulativo Gotham, fichó como directivo a un ex socio de su auditora, KPMG, que se encargó de supervisar las cuentas anuales de la multinacional catalana durante seis ejercicios.

Se trata de David Ghosh, ex socio de la auditora KPMG, la firma que ha auditado a Grifols durante más de tres décadas, un plazo que hoy es totalmente inusual en el Ibex. Ghosh firmó los informes de auditoría de KPMG sobre las cuentas de Grifols de los ejercicios 2005-2010, ambos incluidos, todos ellos sin salvedades. El último informe, disponible en la web de la Comisión Nacional del Mercado de Valores (CNMV), lo rubricó en febrero de 2011.

El paso de Ghosh a Grifols fue, por tanto, legal, aunque bastante inusual en el Ibex.

Un ejemplo clásico es el de Manuel Soto, histórico del sector que fue fichado por Banco Santander en 1999, un año después de dejar Arthur Andersen, la actual Deloitte, auditora histórica del banco durante décadas (hasta 2015). En Santander es actualmente consejero Germán de la Fuente, que fue consejero delegado de Deloitte en España hasta 2021 y que en el pasado auditó a entidades como Bankinter.

La principal novedad es que se fija la duración máxima del contrato de auditoría en 10 años. Transcurrido este plazo y si se celebra un concurso público, el auditor podrá seguir cuatro años más, siempre que entre otro auditor y se realice una auditoría conjunta.

Víctor Grifols Roura le debía 5,6 millones de euros a cierre de 2023

La CNMV ve deficiencias relevantes en las cuentas de Grifols, pero no hay sanción.

- https://www.epe.es/es/activos/20240321/cnmv-ve-necesario-reformular-cuentas-99800920

El 7 y el 21 de marzo, los auditores y la CNMV, respectivamente, han hecho públicos sus informes. Por ello, en este artículo, se opina sobre las cuentas a la luz de estos posicionamientos. El informe del auditor es muy claro: opinión favorable y sin salvedades. Por tanto, dan su visto bueno a las cuentas de Grifols. La CNMV ha concluido que, si bien existen ciertos aspectos que requieren de una mayor claridad y precisión, no se han identificado errores significativos que comprometan la fiabilidad de sus cuentas anuales.

- https://articulosclaves.blogspot.com/2024/04/grifolls-ctas-claras-oamat.html

"Grifols admite una deuda 1.100 millones superior tras la amonestación de la CNMV"

Caso Enron, uno de los escándalos financieros más grandes en Estados Unidos, fue el punto inicial para mejorar la gestión de riesgos en las empresas.

- https://www.piranirisk.com/es/blog/estudio-del-caso-enron-uno-de-los-peores-fraudes-de-la-historia

- https://www.eleconomista.es/mercados-cotizaciones/noticias/11553516/01/22/El-caso-Enron-se-cumplen-20-anos-de-uno-de-los-mayores-escandalos-de-la-bolsa.html

El final de Arthur Andersen como una de las cinco mayores compañías auditoras del mundo se produjo en junio de 2002, cuando recibió la sentencia de los tribunales federales de Houston por su participación en el mayor fraude empresarial de la historia estadounidense.La propia auditora destruyó documentos relacionados con la compañía energética Enron.

La inversión en la bolsa requiere de conocimientos, desde que hay voceros en las redes sociales, que muestran lo que ganan en la bolsa, hay ingenuos que piensan que es muy fácil y ellos también ganaran especulando en la bolsa, en realidad solo podrán ver los que ganan los que pierden su dinero se esconden.

El dilema es saber porque los gobiernos, y algunos ciudadanos les interesa crear marketing para que la gente no experta pique el anzuelo y compre. Porque hay gobiernos que no regulan unos productos de riesgo y otros si, porque hay gobiernos que regulan solo una parte y dejan vacíos legales en otros... Seguramente porque a los gobiernos les interesa que la ciudadanía mueva el dinero, que no lo esconda, que no se oxide.

El mundo financiero con Xavier Puig y otros expertos

--¿Qué es la Bolsa? Como funciona la Bolsa de valores

· https://articulosclaves.blogspot.com/2023/02/que-es-la-bolsa-como-funciona-la-bolsa.html

Mercado de Renta Variable – Qué es y qué no es la bolsa

https://patrimonia.bsm.upf.edu/xavier-puig-mercado-de-renta-variable-que-es-y-que-no-es-la-bolsa/

La codicia ingenua

Hoy voy a hablar, dentro del ámbito de las finanzas conductuales o behavioral finance, sobre la codicia ingenua, la última de las tres emociones, junto con la impaciencia y el orgullo, que, en mi opinión, contamina a los inversores en su toma de decisiones financieras.

Muchas personas suelen fascinarse fácilmente por el consejo fácil para conseguir el “pelotazo”, el “chollo”, el beneficio rápido. En una conferencia en Sevilla me quedé fascinado con que la emisión de bonos de la Nueva Rumasa, a un tipo de interés muy elevado, se colocara en su totalidad en pocas horas. Luego me sorprendí que eso me sorprendiera. Es la condición humana. Aceptémoslo. Es el “deseo de ser engañados cuando la mentira es agradable”. La gente que invirtió en esos bonos no se fijó en el riesgo histórico y probado del emisor si no solo en la rentabilidad ofrecida. La codicia produce ceguera parcial i suele aparecer con un disfraz de ingenuidad.

No lo duden, si renaciera la Nueva Novísima Rumasa y emitiera bonos a tres años al 15% de interés anual, se colocarían entre codiciosos camuflados de ingenuos en pocas horas.

· https://patrimonia.bsm.upf.edu/la-codicia-ingenua/

· https://www.youtube.com/watch?v=MuVfDjr1zus&feature=emb_logo

Codicia en Bitcoin

· https://www.20minutos.es/noticia/4967834/0/criptoarruinados-quedan-pocos-bitcoins-teniamos-vida-solucionada-hemos-perdido-todo/

Aquí puedes ver los vídeos en los que Xavier Puig explica los errores sobre behavioral finance o “finanzas del comportamiento”.

En este video, Xavier Puig desglosa los errores comunes que los inversores suelen cometer y cómo puedes evitarlos. Desde dejarse llevar por las emociones hasta no entender completamente tus inversiones, Javier destaca las trampas en las que muchos inversores caen. Este video es una guía esencial para cualquier persona interesada en invertir, proporcionando consejos valiosos y perspicaces para ayudarte a navegar mejor en el mundo de las inversiones

El orgullo o exceso de confianza

Abordando el campo de las finanzas conductuales o behavioral finance, hablé en el vídeo anterior de la impaciencia y hoy hablaré del orgullo o exceso de confianza, que junto con la codicia ingenua conforman lo que, en mi opinión, son las tres emociones que contaminan la toma de decisiones financieras.

Es muy difícil en la vida aceptar que se tomó una mala decisión. Va en contra de nuestro orgullo o de nuestra vanidad. En finanzas también. Cuántas veces hemos aguantado una mala relación sentimental, un puesto de trabajo desalentador, una decisión de cualquier ámbito que, día a día, vemos que no va a ningún lado, pero aguantamos con la esperanza vana que el azar tome la decisión por nosotros, una decisión que el orgullo impide que tengamos la iniciativa de tomarla nosotros.

Qué difícil es aplicar la orden “STOP-LOSS” en la bolsa y en la vida. Aceptar las pérdidas, monetarias o emocionales, y abandonar va en contra de nuestra autoestima. Tan difícil es, que algunos, con un exceso de confianza, persisten y no solo mantienen si no que aumentan su posición ya que no pueden admitir que han perdido su tiempo o su dinero.

Cuando el orgullo tiene prioridad sobre nuestro dinero, la muerte financiera está próxima.

· https://patrimonia.bsm.upf.edu/behavioral-finance-el-orgullo/

Cuando el orgullo tiene prioridad sobre nuestro dinero, la muerte financiera está próxima.

· https://www.youtube.com/watch?v=qb1lZSapafY

· https://patrimonia.bsm.upf.edu/ignorancia-programada/

· https://www.youtube.com/watch?v=pJj_GwNRC80

El tercer error de los inversores: “No tomar distancia con el dinero”

En este vídeo comentaré el tercer y último error de la serie de errores que cometen, en mi opinión, los inversoresEste tercer gran error es el “No tomar distancia con el dinero”

· https://www.youtube.com/watch?v=oKRWrEvRO5w&feature=emb_logo

· https://patrimonia.bsm.upf.edu/tag/video/page/7/

· https://www.youtube.com/watch?v=oKRWrEvRO5w

· https://articulosclaves.blogspot.com/2023/09/desdramatizando-el-mundo-financiero-con.html

· https://articulosclaves.blogspot.com/2021/09/habeis-notado-entre-los-jovenes-de-20.html

Funcionamiento de la bolsa

Renta Variable con Xavier Puig: Qué es y qué no es la Bolsa

Describe los mercados financieros y los instrumentos

En el mundo de la inversión, la regresión a la media se conoce más comúnmente con el nombre de reversión a la media

Los cambios en el sentimiento de los inversores pueden provocar que algunas acciones o sectores gocen o no del favor del mercado, y eso es lo que crea las condiciones para la reversión a la media y para que los inversores adopten un enfoque a contracorriente. Las acciones de estilo "valor" (rechazadas por el mercado) puras son esas empresas que están intrínsecamente baratas aplicando una valoración simple de "suma de las partes" a su negocio. No son acciones que puedan caracterizarse como "baratas" atendiendo a si cumplen las previsiones de crecimiento futuro. Estas últimas se ajustan mejor al concepto de acciones de crecimiento infravaloradas.

https://fundspeople.com/es/opinion/psicologia-del-inversor-regresion-a-la-media/

ORO como indicador y como valor refugio

- https://articulosclaves.blogspot.com/2024/02/minerias-o-tenedores.html

- https://brujulaeconomica.blogspot.com/2020/05/keynes-y-su-elogio-al-dinero-sellado.html

- https://articulosclaves.blogspot.com/2022/01/las-monedas-digitales-y-el-alma-del.html

- https://articulosclaves.blogspot.com/2024/03/el-dolar-digital-y-la-estabilidad-de-la.html

- https://articulosclaves.blogspot.com/2024/03/stablecoin-el-error-estrategico-del-bce.html

Patron oro-Acuerdos Bretton Woods.

¿Por qué se abandonó el patrón oro?

"En

diez años, de 2003 al 2013, el oro se multiplicó por siete mientras que

la economía mundial no creció a ese ritmo ni de lejos. Una fluctuación

tan grande hubiera tenido efectos negativos importantes en muchas

economías de muchos países."Aurelio Germes

VS BC

https://brujulaeconomica.blogspot.com/2013/06/bis-bcentrales-y-economistas.html

https://brujulaeconomica.blogspot.com/2019/07/multiplicador-monetario-y-dinero.html

https://brujulaeconomica.blogspot.com/2019/07/los-bancos-centrales-bancos-en-la.html

¿ Cuantos inversores analizan el estado de cuentas ed una empresa?

EL 96% del valor de la acción de $AAPL proviene de su ventaja competitiva

Productos financieros-Derivados-Swaps-Forwards.

Ejemplos de la complejidad en el analisis de la bolsa

Los swaps son instrumentos financieros lineales que intercambian flujos en ciertas fechas. Son los derivados más importantes que hay.Los swaps vanilla, los más estándar, intercambian un tipo de interés fijo contra un tipo variable. A esto se le llamada IRS estándar. La pata que paga el variable paga un tipo de interés referenciado generalmente a un índice, como el EURIBOR6M. La otra pata paga un tipo fijosiempre llamado tipo swap. Estos instrumentos típicamente se utilizan para cubrir posiciones con riesgo de tipo de interés. Entras como payer (swap payer es el que paga el tipo fijo) y conviertes una deuda a tipo variable en una deuda a tipo fijo. Los swaps se usan también para cubrir carteras con instrumentos de tipos, como pueden ser FRA, swaps u opciones sobre tipos de interés. Ahora, cuando variamos estas especificaciones más estándar y nos inventamos otra “estructura” para los pagos, hablamos de un swap exótico. Y la valoración se complicaLos forwards, su finalidad principal, es la de servir de punto de apoyo para las coberturas de los instrumentos de tipos de interés. Tienen un uso, pero no es ni mucho menos predecir cuál será el tipo futuro.

En este caso, por resumir, tenía una pata variable que pagaba respecto al EURÍBOR y una pata fija que pagaba un cupón fijo, un cupón garantizado y luego una serie de posibles cupones de cancelación. Estos cupones se daban cuando dos subyacentes (dos acciones en este caso)en determinadas fechas de observación se revalorizaban a la vez. Por ejemplo, que el primer equity pase de 100€ a 120€ y el segundo de 60€ a 63€. En ese caso, se da un cupón de cancelación y el swap muere en ese instante, cancelándose el resto de pagos.

- https://twitter.com/__ivan_init__/status/1769408352616923423

Una parte muy importante cuando trabajamos con instrumentos sobre tipos de interés es el factor apalancamiento de tipos. Este factor recibe muchos nombres: annuity o DV01 son los más comunes. Este factor es el responsable de que los bonos a lp sean más sensibles a los tipos.La annuity puede verse como el precio de un bono que paga cupones unitarios en todos los plazos. Es decir, el suma producto de los factores de descuento y las fracciones de año. Esto de las fracciones de año viene de que los tipos siempre se suelen dar anualizados. Si el tipo se compone durante un año y medio, tendremos que ajustarlo por la fracción de año correspondiente (un año y medio son 1,5 años). El nombre de DV01 viene del mundo de crédito, en analogía a la sensibilidad de los bonos respecto a cambios en el spread de crédito La annuity es clave porque nos está diciendo cómo se mueve el net present value del instrumento de crédito ante variaciones de un punto básico en los tipos de interés. Se le llama factor apalancamiento porque la annuity crece a medida que crece el vencimiento del instrumento

Suele ser un poco inferior, por ejemplo, para un instrumento que venza en 10 años, nos podríamos encontrar un DV01 aprox de ocho y pico o nueve. De esta forma, al tomar posiciones por ejemplo en un bono con una maturity elevada, implícitamente nos estaríamos apalancando. El factor apalancamiento lo da esta anualidad y es la clave para manejar el libro de rates y neutralizar en la medida de lo posible las pérdidas potenciales. Para ello, entramos en swaps a modo de cobertura eligiendo específicamente el nominal de tal forma que contrarrestemos ese efecto apalancamiento. Al final, todo en trading se resume en lo de siempre: derivadas parciales, sensibilidades. El DV01 es una de las más importantes en el mundo de tipos

https://twitter.com/__ivan_init__

El nefasto coro pro cripto

Estaba medio adormilado frente a la pantalla, durante una reunión por zoom particularmente tediosa, cuando me despertó una expresión de absoluto descaro: “La elección de Trump es un sueño hecho realidad”, nos dijo el capitán de las criptomonedas, con la cara radiante de alegría. No debí haberme sorprendido: el hombre tiene en sus faltriqueras una gran cantidad de bitcoin, que se ha apreciado casi el 40% desde que Donald Trump derrotó a Kamala Harris.

Ahora bien, este barón de las criptomonedas no estaba tan contento como lo está Marc Andreessen, el principal capitalista de riesgo de Silicon Valley y un promotor de las criptomonedas especialmente vociferante. Puesto que las políticas del gobierno de Biden equivalían a una “represión”, para Andreessen el triunfo de Trump “fue como si me hubieran quitado una soga del cuello… Cada mañana despierto más contento que el día anterior”.

Estos criptobros vigorosamente negarían que solo defienden sus propios intereses. El sueño que se hace realidad –la liberación de la industria de las cripto del yugo de la excesiva regulación– se supone permitirá que la humanidad florezca. Esto suena de maravilla, excepto que la regulación de las criptomonedas sigue siendo entre mínima y no existente, y que los capitanes de la industria todavía no nos cuentan cuáles son esos grandes beneficios que nos esperan.

En realidad, ni siquiera los pequeños beneficios aparecen por ningún lado. El bitcoin existe hace unos 16 años, y todavía no se puede comprar un café y menos aún hacer compras en línea con bitcoin. La afirmación de que las criptomonedas reemplazarán a las monedas fiduciarias es cada vez menos plausible, pero esto no ha impedido que sus promotores ofrezcan otras promesas.

Una predicción de moda es que en un mundo cada vez más tormentoso, el bitcoin será como el oro digital: una manera segura de almacenar valor. Pero si ese es el sueño, resulta bastante aburrido. El oro ha existido desde siempre, pero solo una cantidad ínfima de los ahorros de la humanidad se encuentra en lingotes. Una de las razones para ello es que el precio del oro es volátil, aunque no tanto como el del bitcoin, que tiene un historial perfecto de desplomarse cada pocos años.

El otro argumento de moda es que las criptomonedas harán que los pagos y las transferencias de dinero sean mucho más baratas. En esto tienen algo de razón los criptobros: mi banco comercial tradicional con sede en Nueva York me esquilma al cobrar US$30 cada vez que envío dinero al extranjero. Pero reducir ese cobro no requiere ni criptomonedas ni la parafernalia de las cadenas de bloques. La competencia por parte de los bancos que solo funcionan en línea y de las empresas fintech ya lo está logrando.

En resumen, las criptomonedas siguen siendo una solución en busca de un problema. Eso no es nuevo. Lo que sí es nuevo es el coro de embusteros, demagogos, dictadores y evasores que trata de convencernos de lo contrario.

Los embusteros son quienes sostienen que las criptomonedas se tratan de una cosa, cuando en realidad se tratan de otra. Se suponía que ellas iban a disminuir nuestra dependencia de los malvados gobiernos cuyas monedas reemplazarían eventualmente. Pero eso no ha ocurrido. Al revés, la industria cripto se ha convertido en la fuente principal de presiones al gobierno: las empresas cripto hicieron casi la mitad de los aportes empresariales durante las elecciones presidenciales estadounidenses. El Super PAC pro cripto llamado Fairshake aportó más de US$200 millones.

También se suponía que las criptomonedas dejarían obsoletos a los bancos. Pero esto no ha sucedido, de modo que, al igual que todas las demás, las empresas de cripto necesitan tener cuentas bancarias para funcionar. Los criptobros ahora se quejan de la “desbancarización”, una etiqueta novedosa para la política de los bancos comerciales –perfectamente razonable y legalmente obligatoria– de negar cuentas a firmas que puedan tener vínculos con el lavado de dinero u otro tipo de actividad delictiva.

Los demagogos son quienes prometen lo que no se puede hacer. De acuerdo a Elon Musk, otro promotor de las cripto, su Departamento de Eficiencia Gubernamental recortará “por lo menos US$2 billones” del presupuesto estadounidense. Sin embargo, las transferencias y los subsidios, el pago de intereses y los gastos en defensa constituyen el 88% del total de los gastos federales en Estados Unidos. Como señaló Jeffrey Frankel, académico de la Universidad de Harvard, incluso si Musk eliminara todos los gastos discrecionales que no están relacionados con la defensa, el ahorro resultante no llegaría ni cerca de US$2 billones, de modo que todo el asunto es una “completa fantasía”.

A la cabeza de la sección dictadores del coro se encuentra Nayib Bukele, de El Salvador, quien fue elegido democráticamente, pero hace mucho tiempo dejó de prestar atención a las molestas obligaciones constitucionales. Human Right Watch informa que su gobierno ha detenido a “alrededor de 3.000 niños”, muchos de los cuales fueron “sometidos … a graves maltratos que en algunos casos llegaron a la tortura”, y fueron “mantenidos en condiciones inhumanas, privados de alimentación adecuada, atención de la salud y contacto con sus familias”. Pero los criptobros de todos modos aman a Bukele, porque en 2021 declaró al bitcoin moneda de curso legal en El Salvador.

No parece importarles que el experimento de Bukele con el bitcoin haya sido un rotundo fracaso. Su gobierno regaló una billetera electrónica con el equivalente a US$30 en bitcoin a cualquiera que se registrara, pero la mayor parte de la gente que la recibió inmediatamente se deshizo de la criptomoneda para adquirir dólares. Un muy bullado “bono volcán” denominado en bitcoin nunca logró emitirse. Y ahora, a cambio de un préstamo de emergencia de US$1.400 millones para rescatar a la economía salvadoreña de la bancarrota, el Fondo Monetario Internacional ha exigido que Bukele deje de obligar a las empresas locales a aceptar bitcoin.

Los evasores de impuestos y los lavanderos de dinero siguen siendo prominentes usuarios de las criptomonedas, lo que no es ninguna sorpresa, puesto que se trata de una tecnología en la que nadie hace preguntas. Un ejemplo son las stablecoins, criptomonedas que (supuestamente) están respaldadas por activos líquidos en dólares. ¿Por qué alguien querría tener una versión híbrida del dólar en lugar de un billete verde constante y sonante? Porque para abrir una cuenta bancaria en dólares es preciso responder preguntas acerca del origen del dinero. El desagrado de esta obligación bancaria de “conocer al cliente” puede evitarse abriendo una billetera en una cadena pública de bloques, que acto seguido se rellena con stablecoin –tal como lo hacían los participantes en un vasto ardid recientemente descubierto por las autoridades británicas, que permitió lavar dinero a narcotraficantes y espías rusos–.

Los embusteros, los demagogos, los dictadores y los evasores tienen una cosa en común: todos se hacen pasar por libertarios. Cualquier límite a sus actividades, claman, constituye un ataque a la libertad humana. Con amigos como estos, la libertad no necesita enemigos.

Andrés Velasco, a former finance minister of Chile, is Dean of the School of Public Policy at the London School of Economics and Political Science. Traducción de Ana María Velasco

Este artículo, publicado originalmente en Project Syndicate, se reproduce al amparo de lo establecido en la legislación nacional e internacional (ver cobertura legal).

Howard Marks que todo inversor debería grabarse a fuego, sobre todo en la situación actual de sobrevaloración de activos.

"El riesgo no es una función de la calidad del activo".

"Activos de gran calidad pueden llegar a tener un precio tan alto que los haga extremadamente arriesgados".

"Activos de baja calidad, pueden ser suficientemente baratos como para ser una inversión segura".

DE 100 ¿en que invertiría?

30 en IA-Farmaceuticas-ISR, 30 en inversiones seguras(bono estatal,fondo de ahorros asegurados,principales empresas) 30 en inversiones de bajo riesgo y 10 en inversiones de riesgo moderado.(En realidad nunca he invertido en bolsa, quizás algún día me ponga:)

Solo leo del tema, leo que varios varios productos suben por la liquidez global. como entiendo poco.. me quedo con esto: el ABC de las inversiones: Invertir lo que te puedes permitir perder...

En resumen hay una manada de "nuevos inversores" que creen que imitando a otros ganaran siempre dinero de forma rápida y fácil, gente que salta del bitcoin al oro y viceversa, porque lee en X a quienes ganan dinero (los que pierden no salen en la foto) esta claro se creen inversores y son oportunistas. Un inversor esta formado y conoce el funcionamiento, las relaciones, las correlaciones en los tipos de interés, los ciclos económicos o cómo se forman los precios.

Alternativas :Cómo la IA está ayudando a los científicos a forjar un nuevo camino en la comprensión de la biología humana

- https://intafuturo.blogspot.com/2024/03/como-la-ia-esta-ayudando-los.html

Comentarios

Publicar un comentario